3代人,86年,泰森食品是如何成为“全球第一肉企”的?

文:金梅

來源:礪石商業評論(ID:libusiness)

01

泰森的創始人約翰·泰森出生於密蘇裏州,原是一個幫別人拉貨的卡車司機,某天他的車在阿肯色州拋錨,便決定定居在那裏。

1936年,他在報紙上看到一個商機:芝加哥的肉雞比阿肯色價格高。由於彼時養殖者極為分散,也沒有冷凍設備,道路又極為惡劣,因而無法運往遠距離銷售,造成了價格差。

泰森覺得憑借自己的聰慧和技術,把雞送到芝加哥沒那麽難。他用自己的積蓄買了一卡車雞,在車上裝上雞籠,備好水和飼料開往芝加哥,並順利賺到了235美元。從此,泰森家族的命運被改寫。

30年代的美國仍在經濟危機的籠罩之下,但雞肉作為高端肉類,市場熱情卻絲毫沒有減退。此後他開始擴大半徑,把雞運到克利夫蘭、底特律、孟菲斯和休斯敦等地,開辟新市場。

一年的“倒貨”經歷,不但讓他攢下了些資本,也讓他有了更大的野心。既然雞肉的銷路不愁,為什麽不幹脆自己養雞?第二年,他買了個孵化設備,正式進軍肉雞養殖。

隨著二戰糧食短缺,糧食開始配給管理。好在彼時雞肉並不是美國人的日常食物,所以肉雞沒有受到糧食配額的限制,反而獲得了突飛猛進的發展。約翰借機不斷擴大養雞業,並繼續向飼料制造等產業鏈的上遊延伸。

1947年,泰森通過銷售雛雞、飼料和將雞運往市場,獲得了更多的利潤。更關鍵的是,泰森通過嚴格控制從孵化到分銷的所有環節,降低了飼養風險。不僅如此,它還一改行業使用純種雞的習慣,開始培殖雜交雞種,提升肉雞的飼養表現,為行業帶來了巨大的震動。

50年代,由於養雞業務突飛猛進的發展,他的兒子唐納德·泰森從大學退學,幫助父親打理生意。恰巧一個肉類加工企業打算在阿肯色州北部建廠,老泰森打算提供土地給他們,但最終未能成行。老泰森對此只是有些遺憾,但唐納德卻看到了產業鏈下遊的無限可能。

“咱們自己蓋工廠吧!”唐納德興致勃勃地提議。雖然父親不很情願,但工程還是開工了。然而,把父親的7.5萬美元花完工廠依然沒蓋好,敢於冒險的唐納德又跑去銀行貸款。

1958年,泰森耗資9萬美元的屠宰廠終於落成了,唐納德的時代拉開了帷幕。成為公司副總裁之後,他開啟了公司一段充滿風險的奇妙之旅。

02

1950年,全美共有160萬家家禽養殖場,大多數都是獨立運營的。50年後,其中的98%都消失了,泰森正是這場轟轟烈烈大整合的操盤手。

雞肉市場雖然發展迅猛,但雞肉行情波動大成了懸在養殖企業頭頂的“達摩克利斯之劍”。1955-1956年一年間,肉雞價格下降了28%,這樣的價格波動足以讓養殖場血本無歸。“養雞並不難,難的是在價格不斷波動的情況下賣出去。”從小跟隨父親在養雞場裏工作的唐納德,深諳雞肉價格震蕩之痛。

市場對肉雞的興趣不減,但波動的價格,讓很多人對肉雞養殖望而卻步。60年代,泰森飼料和孵卵廠的業務出現下滑,好在他們很快就找到了商業用禽蛋的業務作為補充,阻止了公司的下滑趨勢。

消費者對雞肉偏好提高是有目共睹的事實,大舉擴張無疑是順應時代潮流的,但不穩定的利潤狀況,卻成了發展中摘不掉的緊箍咒。如何解決這一對看似不可調和的市場矛盾?唐納德開始為公司的崛起運籌帷幄。

如果能將這些散戶全都擠出市場,那肉雞市場的價格穩定性就會提升。

、泰森第一步開始做大自身規模,1963年,公司開始發行股票,此後公司規模連同美國肉雞的市場都迎來了驚人增長。

1965年,已經在市場上具備一定規模優勢的泰森,迎來了一個影響它命運的重大轉折。已經完全接班的唐納德,做了個重要決定:6個月內,不論股價如何漲落,他的雞都保證5角一只(按只出售,不再按斤出售),絕不變價。泰森的決定得到了經銷商的踴躍支持,經銷商爭相訂購讓泰森的銷量暴增,還讓它成功摘除了頭頂的懸劍。

泰森是怎樣保證5毛一只的低價照樣有利潤,從而在自己打響的價格戰中突圍呢?

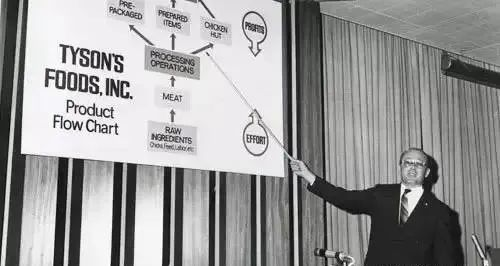

上市後,泰森一邊擴大規模,一邊通過對產業鏈上下遊的垂直整合,打造“育種-食品銷售”全產業鏈。它通過收購飼料廠避免了飼料價格波動,收購孵化場、種雞雞舍降低養殖環節風險,收購食品加工廠提升利潤點……將全流程的利潤攥在自己手裏的泰森,形成產業鏈中的風險對沖,還成功遠離了產業鏈各個環節頻繁的價格波動,從而形成穩定的利潤。

對比之下,那些要靠上下遊供應商臉色吃飯的養殖廠,一旦加入價格戰,必然只能靠降低質量來尋求利潤空間,最終只能自斷後路。

60年代後期,泰森進一步改變了整雞銷售的習慣,為消費者提供更方便的分割雞和雞肉熱狗、火雞臘腸等深加工食品。這些產品不但減少了雜貨店、零售店的成本,也減少了大客戶的食材浪費。且深加工雞肉產品價格高、價格波動較小,讓泰森獲得更高的毛利,更穩定的收入。

1968年,隨著產品多樣化,泰森開設了自己的零售店“雞肉小屋”,實現了從生產到零售的一體化。

回想起泰森那段飛速崛起的時光,唐納德卻十分痛苦。“我常回想到60年代時,那時要取出雞的內臟是多麽困難。”他邊說邊比劃,把彎曲的手指放在假想的雞肚中。他說:“當一個工作日結束時,你會累得不能再扭動一下自己的手指”。所以他早早就開始尋找機械化的路徑,降低勞動難度,提升工作效率。

在養殖和供應鏈的優勢下,肉雞的價格被泰森這樣的大企業不斷壓低。70年代,壟斷了原種雞和育種技術的泰森,采取“公司+農戶”的方式生產,每年生產7200萬只肉雞,不斷壓低肉雞價格。1963年雞肉價格是牛肉的一半,1987年雞肉的價格已經不足牛肉價格的六分之一了。隨著雞肉價格走低,越來越多沒有核心優勢的養殖廠被逐出市場。

再加上食用過多飽和脂肪對健康有害的宣傳,雞肉占領美國人的餐桌幾乎無可逆轉。70到90年代,人均肉品消費量幾乎沒變,但家禽卻替代了紅肉,成為人們餐桌上的主要食材。

80年代初期,美國經濟苦苦掙紮,首當其沖的泰森卻再次找到了新的增長點,依靠深加工雞肉食品和速凍雞肉異軍突起。在全國鋪設的冷鏈物流支持和全國性公共食品公司及軍事機關的需求帶動下,速凍產品因其超高的性價比漸趨流行,泰森的業務在市場寒冬中卻找到了長坡厚雪,雪球愈滾愈大。

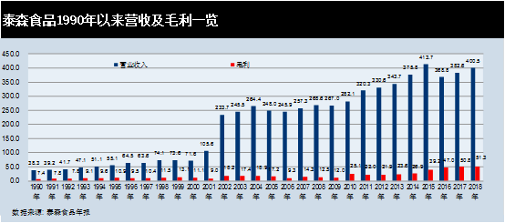

1986年,“泰森”的雞肉漢堡以無人能及的成本和供應鏈優勢,在美國50個州處於壟斷優勢。1989年,它收購了Holly Farms食品公司,規模翻了一番,成為世界上最大的家禽食品生產商、加工商和銷售商,年銷售額超過25億美元,同時也開始涉及牛肉和豬肉的加工生產。

20世紀90年代,泰森食品開始進入世界各地的市場,包括亞洲、中美洲、南美洲、加勒比和環太平洋地區的國家,復制自己在美國構建的深厚的產業壁壘。如今在全球100家頂尖連鎖餐廳中,泰森供應90%的雞肉。

03

04

但泰森的成長也並非一帆風順。雖然在它的不懈努力下,雞肉價格不斷降低,飛入了尋常百姓家,但近年雞肉和泰森同樣開始變得聲名狼藉。

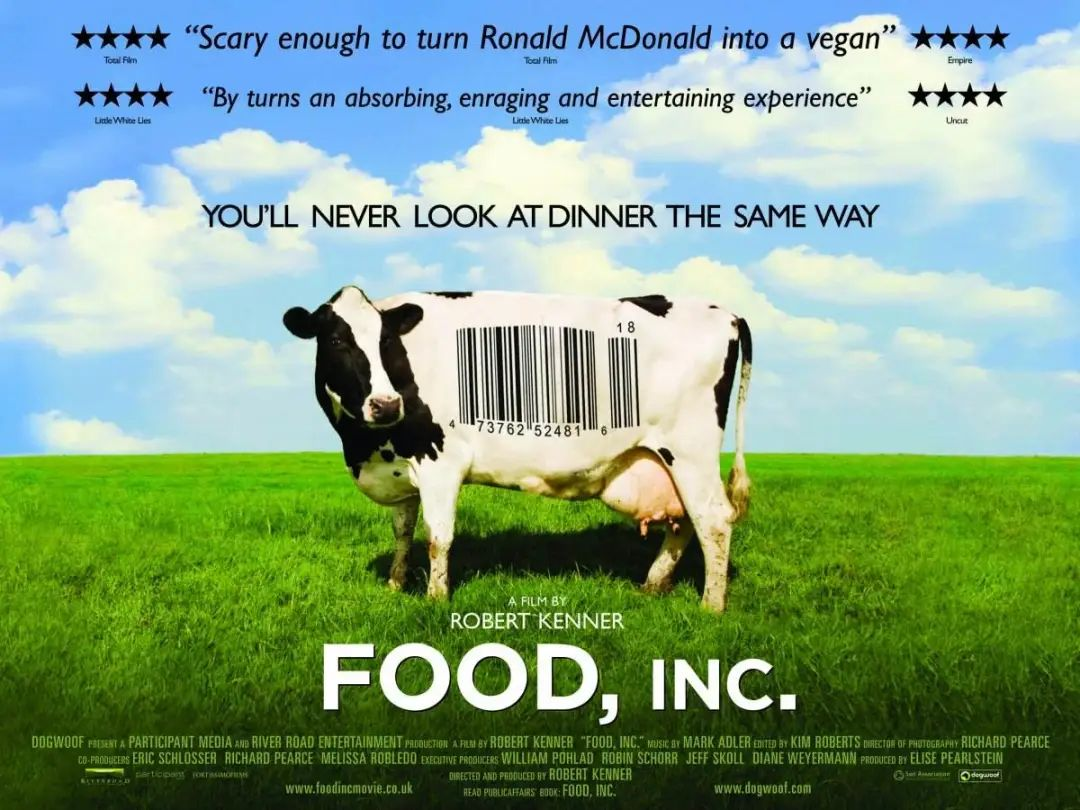

2009年,以食品安全為議題的美國紀錄片《食品公司》上映,引起軒然大波。這些在商業追求下,被密集養殖、短生長周期的現代化生產加工方式,不僅會帶來疾病,還會造成環境汙染等問題。再加上對快餐業雞肉的變種、激素問題的質疑,讓人們對雞肉越來越恐懼。

2017年初,泰森開始著手將其產品向無抗生素轉變,但目前為止並沒有完全成功切換回來。除此之外,泰森還因為水汙染、空氣汙染等問題而不斷受到批評。

最近一段時間,養牛成本上升和肉類零售價格下降,讓泰森的利潤率受到擠壓。11月14日,泰森食品公布2022財年第四季度業績,第四季度公司銷售額達到137.37億美元,同比增長7.2%,去年同期為128.11億美元;凈利潤為5.38億美元,同比下滑60%,去年同期為13.55億美元。Piper Sandler預計,從2023年到2025年,其3年平均收入將下降3.9%。

拋開歷史問題和當下的麻煩,泰森的前景同樣烏雲密布。雖然作為美國食品“四巨頭”之一,它和嘉吉公司、斯威夫特和國家食品幾乎包攬了全美所有屠宰好的牛肉,但近年的素肉流行是個不可忽視的趨勢。

Beyond Meat 2021年營收4.7億美元,雖然營收尚無法對泰森形成威脅,但其2017-2020年的增速超過100%,搶走了不少增量市場。隨著素肉價格的不斷下降,有預估到2030年它有望占據超過70%的份額,這也符合零碳排放的大趨勢。雖然曾經握有過素肉的股份,並且也開始加入素肉生產的行列,但泰森在這場變革中的未來,依然疑雲重重。