消费这一年,2022终极复盘

文: 瀝金

來源: 瀝金(ID:Finding_Gold)

2022年的倒數第二個工作日,是時候復盤這一年。

從微觀和短期角度看,這是極為特殊的一年。曠日持久的疫情,改變了消費市場的全貌,也影響了消費者的未來預期,使得經濟增速整體放緩。

對從業者而言,供應鏈、物流、中後台都遭遇了前所未有的挑戰,現金流儲備不足的品牌只能降薪裁員,甚至宣告破產;對消費者而言,疫情導致的收入不穩定削減了消費傾向,預防性儲蓄持續增長,消費也變得更加理性。

“降本增效”成為消費關聯企業的年度關鍵詞;“緊縮觀望”成為人們的年度消費心理狀態。

當然,從宏觀和長期角度看,2022年或許只是大經濟波動的一個小小下行周期。就像自然法則,經濟波普下也有優勝劣汰,披沙瀝金後留下的企業和個體,才是時代的佼佼者。

2022年是怎樣的一年?消費發生了哪些變化?有哪些值得關注的行業和企業?線下零售跌得多麽一塌糊塗?哪些業態關店數量最多?電商哪些板塊迎來了大爆發?

為精準復盤這一年,瀝金聯合久謙咨詢進行了深入的數據分析,並從整體趨勢、線上大盤、線下格局三方面切入,具體分析消費行業、品牌、渠道的動態變遷,以下是結論總覽:

1. 消費整體趨勢 線下消費除生活必需品外下降嚴重,線上消費也出現不同程度的下降,社會消費品零售總額與去年相比持續走低。

2. 線上消費 電商滲透率持續提升,競爭格局持續分化。京東受物流配送強勁帶動,發展勢頭良好;抖音憑借流量優勢,不斷搶占市場份額;天貓雖有所下滑,但依舊占據電商頭把交椅。

3. 品類情況 服飾疲軟,消費者向京東、抖音遷移;零食下滑,天貓降幅較大;飲料沖調相對平穩,線上小幅下滑;家清增長較快,主要受防疫、健康需求帶動;生活電器小幅增長,消費者購買電器更認準京東;戶外裝備大幅增長,京東漲幅約為天貓3倍;彩妝降幅明顯,天貓下滑嚴重;個護清潔小幅下滑,消費者從天貓轉向京東和抖音;嬰幼兒整體下跌,天貓下滑明顯;寵物上漲明顯,大盤增速高達12.94%。

4. 線下消費 線下消費整體呈下滑趨勢。多個業態的店效、坪效下滑,僅民生保障型零售同比增長;美食餐飲、休閑娛樂及零售行業的關店數不斷增加,其中餐飲行業閉店數最多,損失最為嚴重;僅蜜雪冰城、鄭元遠專業修腳房、美宜佳等大型連鎖品牌依舊維持快速擴張模式。

5. 未來展望 預計2023年上半年消費將逐漸復蘇,其中一二線城市反彈速度更快,三四線城市會在Q1受到疫情沖擊,但未來表現可期;供應鏈整體恢復並提升產能後,2023年Q2出海將迎來爆發。

6. 數據維度 2022年1月1日-11月30日;同比指2022年M1-M11與2021年同期相比;品牌銷售占比指品牌銷售額/行業銷售總額。

01

概覽:

除生活必需品外,全渠道下滑明顯

中國消費市場概述

如果用一個詞來概括2022年的消費市場,那無疑是“差強人意”。

先來看整體消費趨勢。受疫情、國內政治、國際金融等因素影響,線下消費除生活必需品外同比下降嚴重,線上消費也出現不同程度的下降,社會消費品零售總額與去年相比持續走低。

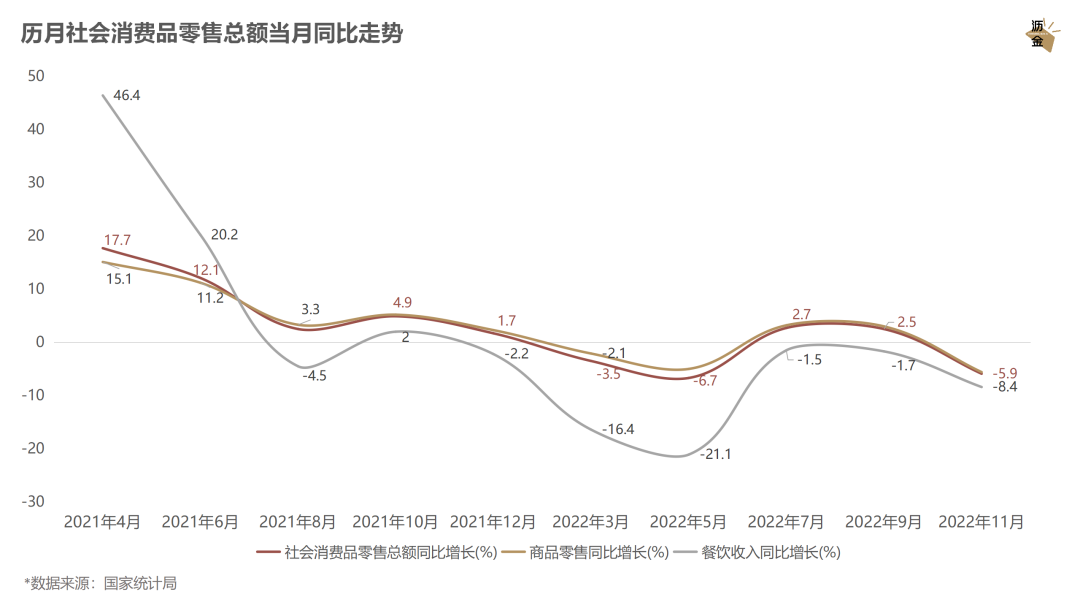

據國家統計局數據,今年1-11月份,社會消費品零售總額累計增速僅為-0.1%,不增反降,遠低於2021年的同期增速。

在前11個月中,當月社會消費品零售總額同比有5個月為負數,商品零售也有4個月出現負增長,而餐飲更是有8個月收入為負增長。

歷月社會消費品零售總額當月同比走勢

2022年,受疫情等因素影響,線下消費整體受阻嚴重,但供應生活必需品的實體店鋪仍舊保持增長。

同時線上消費需求釋放,網上零售額占比持續提升,其中與居民生活關系密切的食品及用品類商品網上零售額分別同比增長15.1%和6.1%。

基本生活保障類商品增勢良好,在1-11月份,限額以上單位糧油食品類、飲料類、煙酒類商品零售額的增速分別高於限額以上單位商品零售額6.4%、3.2%和1.4%;限額以上單位中西藥品類商品的增速高於限額以上單位商品零售額7.1%。

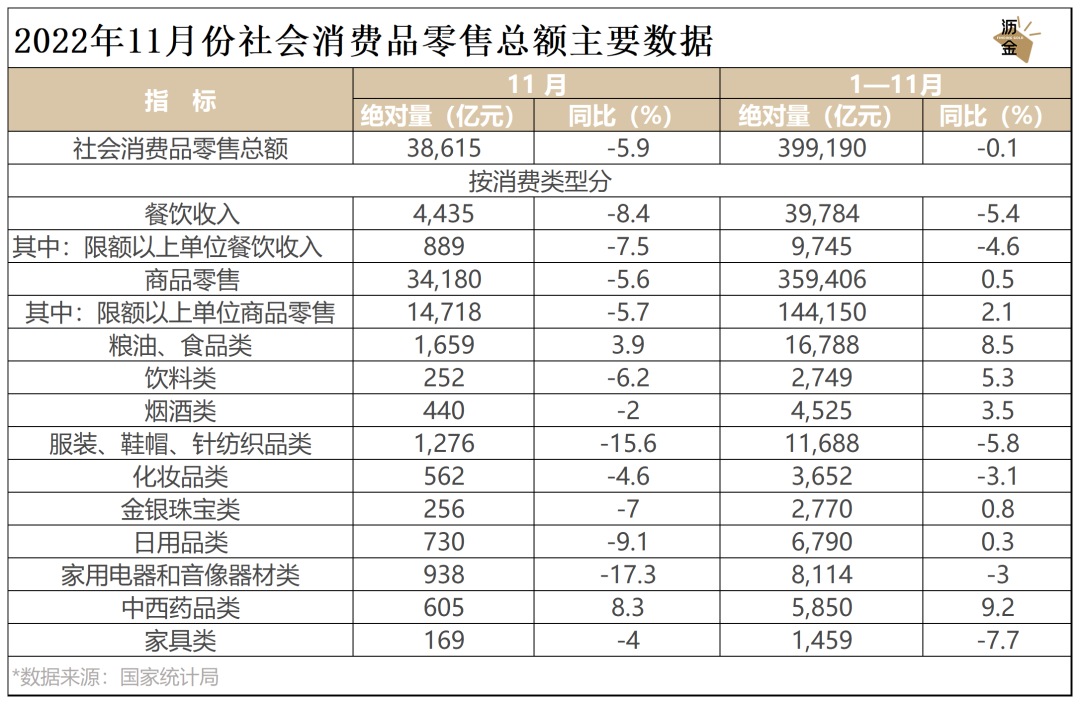

2022年11月份社會消費品零售總額主要數據

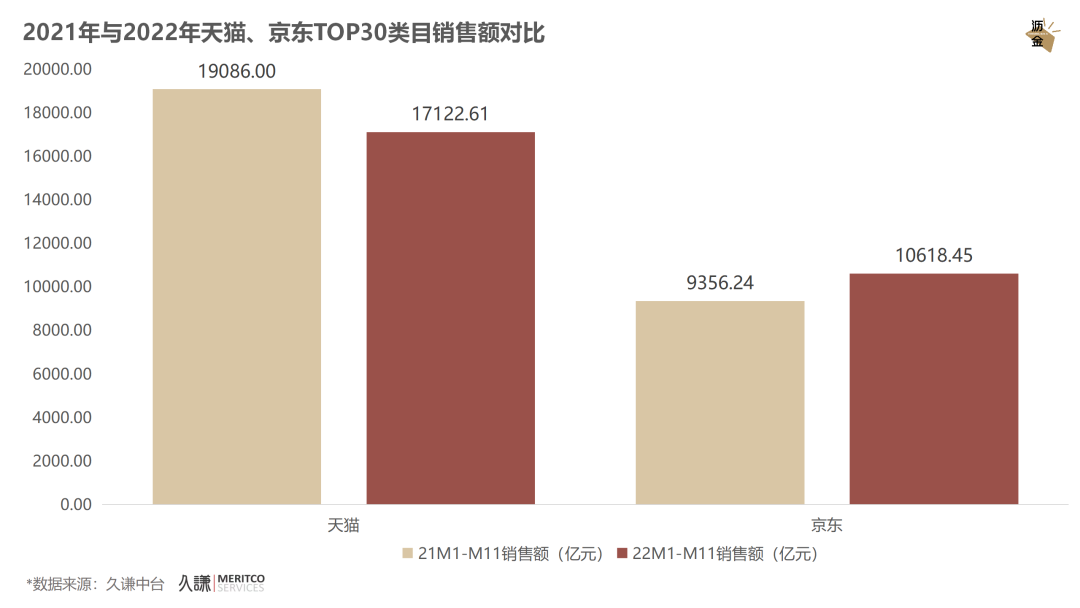

2022年的線上平台可謂多足鼎立。在抖音、拼多多等新興平台的強勢增長下,天貓一家獨大的原有格局在發生變化。

如果將天貓、京東TOP30類目的銷售總額與去年同期分別對比,會發現天貓TOP30類目的銷售總額整體下降了10.28%、京東TOP30類目的銷售總額增長了13.49%。

天貓的大盤下降,可能由於抖音憑借流量優勢躋入,分走一杯羹;而京東則由於疫情下物流配送、藥品供給等剛需的強勁帶動,在今年迎來增長。

天貓、京東TOP30類目銷售額對比

2022年天貓TOP30類目中絕大多數同比不斷下降,其中服裝配飾、鞋包、彩妝香水的下滑明顯,主要受疫情帶來的出門意願下降、購物欲望下滑,以及供應鏈及快遞受阻影響。

但大家電、家庭清潔、寵物和醫用藥品等類目整體增速較快,這是由於消費者的居家場景增加、且防疫和健康觀念提升,家庭消毒需求加大,且對預防性藥品的囤貨需求所致。

2021年與2022年天貓TOP30類目增速對比

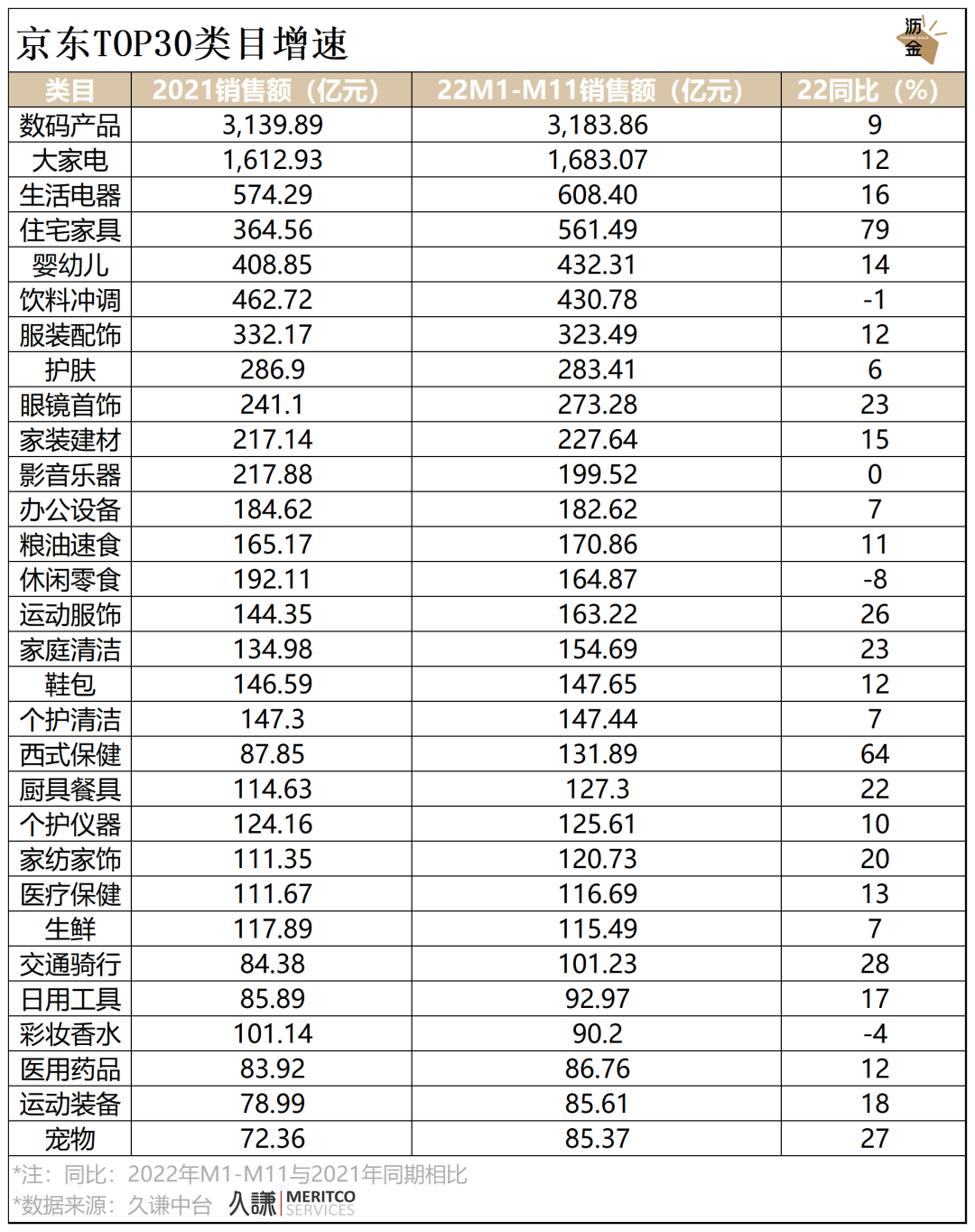

京東方面,TOP30類目普遍同比增長。其中住宅家具、西式保健類目持續發力;服裝配飾、鞋包取得良好增長,側面反映出部分用戶在線上購物時有向京東遷移的趨勢。

但仍有個別類目出現下滑,飲料沖調、休閑零食和彩妝香水均出現小幅下降,符合消費整體的趨勢。

2021年與2022年京東TOP30類目增速對比

抖音方面,TOP20類目銷售總額為4772.12億元。其中服裝配飾由於外顯性較強,更適合直播和短視頻生態銷售,在各大品類中占據榜首;護膚、嬰幼兒、飲料沖調則緊隨其後。

作為新興的流量巨頭,抖音的線上銷售勢頭強勁,預計明年將迎來更好的增長。

2022年抖音TOP20類目銷售額

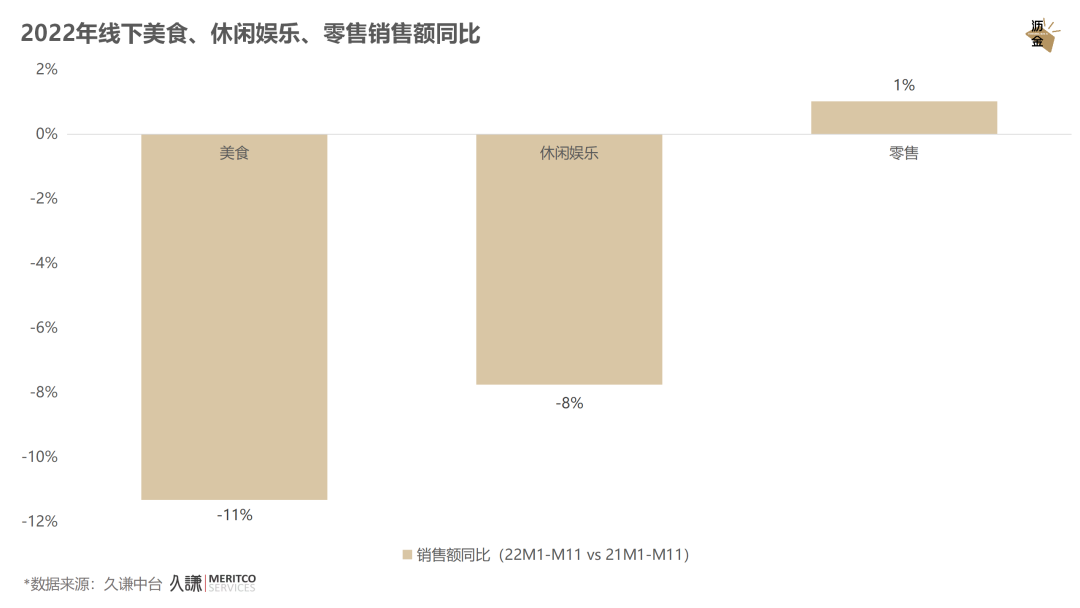

受疫情和大環境影響,業態營業受阻、消費者外出意願下降,2022年線下消費的銷售慘淡。

其中餐飲美食受大環境影響同比下降明顯,零售額下降超過11%;休閑娛樂的銷售額也相對下滑,下降了8%;僅零售未進入下降頹勢,同比增長1%。

2022年線下美食、休閑娛樂、零售銷售額同比

02

線上:

電商滲透率提升,京東、抖音搶占天貓份額

來重點看看線上的消費情況。

對於電商平台而言,2022年值得紀念。在這一年,無論天貓、京東、抖音、拼多多還是微信生態商城,其規模都在逐步擴大,滲透率持續提升。

從規模看,實物商品網上銷售額從2022年初的1.62萬億提升至2022年11月的10.8萬億(2022年11月社會零售總額達39.9萬億),電商規模快速增長。

從電商滲透率看,實物網上銷售額占社會零售總額比例從2022年初的22.00%逐步提升至2022年11月的35.2%,電商消費越來越普及。

實物網上零售額/社會消費品零售總額比例

接下來看重點行業的銷售表現。

我們分別聚焦了服飾、零食、飲料、家清、電器、戶外、彩妝、個護、嬰幼兒和寵物這十大類目,並分析了它們在各個平台的表現,梳理了各平台的TOP品牌。

服裝配飾

2022年至今,受疫情外出影響,服裝配飾銷售表現不佳,大盤整體承壓。

消費疲軟導致天貓平台下滑明顯;京東雖然增速顯著,但基數整體較低;服裝配飾消費出現了從天貓向京東轉移的趨勢。

服裝配飾2021年與2022年銷售額及其同比

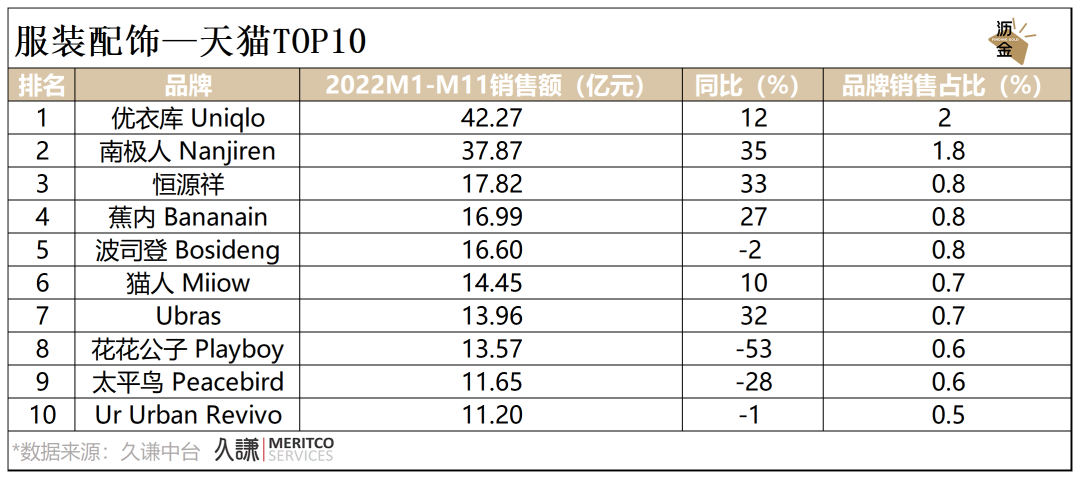

從品牌維度來看,天貓平台中,優衣庫和南極人表現亮眼,排名第1、第2;蕉內憑借內衣、家居服類目的深度耕耘和對於成衣的拓展,持續高速增長。

京東平台中,皮爾卡丹銷售額榮登第1,南極人雖然緊隨其後,但同比下滑明顯;恒源祥排名第3,銷量持續增長。

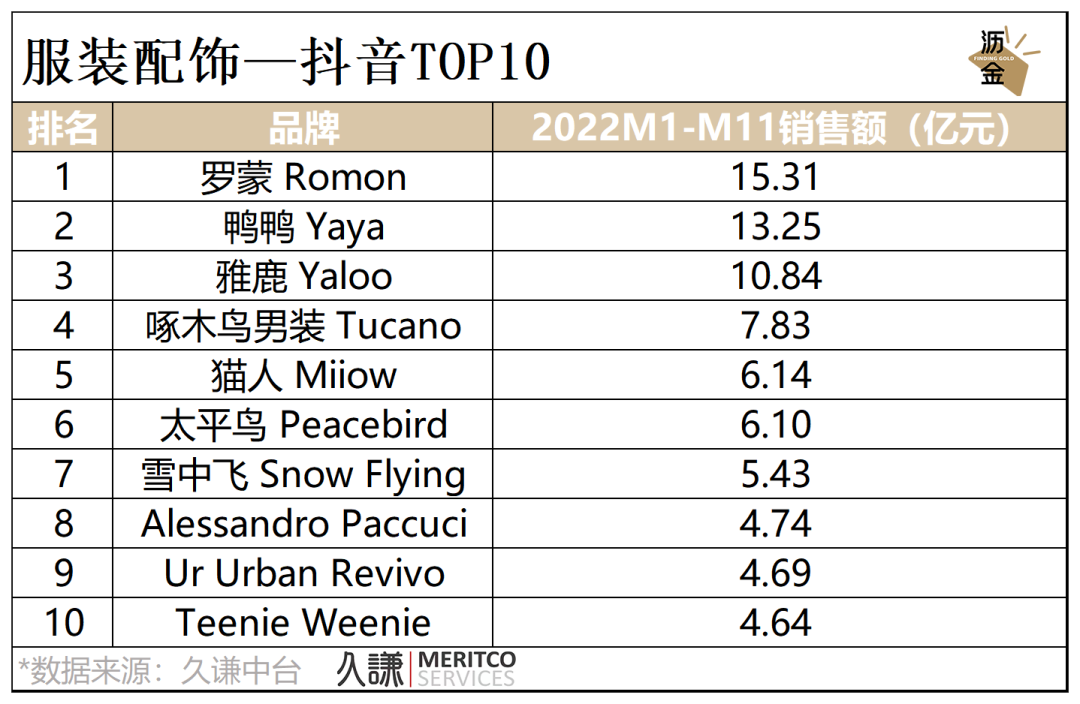

抖音平台中,羅蒙、鴨鴨、雅鹿位列前3,國產品牌普遍發展勢頭良好。

服裝配飾線上平台品牌年度排名

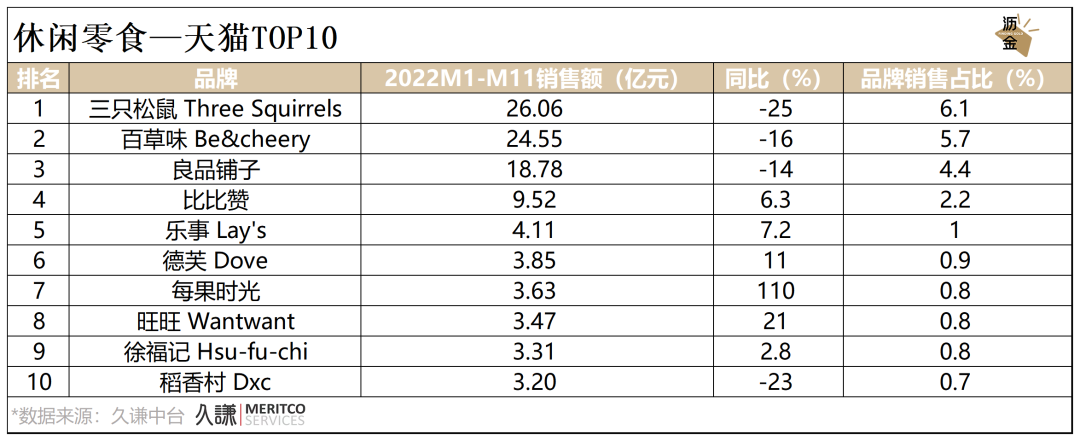

休閑零食在天貓和京東兩大平台的同比均大幅下滑。

其中天貓平台下滑嚴重,下降幅度達到16.43%。這或許是由於物流不暢、收入下降等因素,消費者減少了非剛性食品的消費需求。

休閑零食2021年與2022年銷售額及同比

從品牌維度來看,頭部品牌主要布局天貓和京東,抖音大盤表現較弱。

天貓平台中,三只松鼠、百草味、良品鋪子穩坐行業龍頭地位,但受到疫情影響,同比下降;每果時光高速增長,潛力巨大。

京東平台中,良品鋪子位於百草味之上,京東京造銷售額呈爆發式增長,躋身前10。

抖音平台中,三只松鼠、良品鋪子和法思覓語占據前3,各品牌銷售額相差不大,競爭激烈。

休閑零食線上平台品牌年度排名

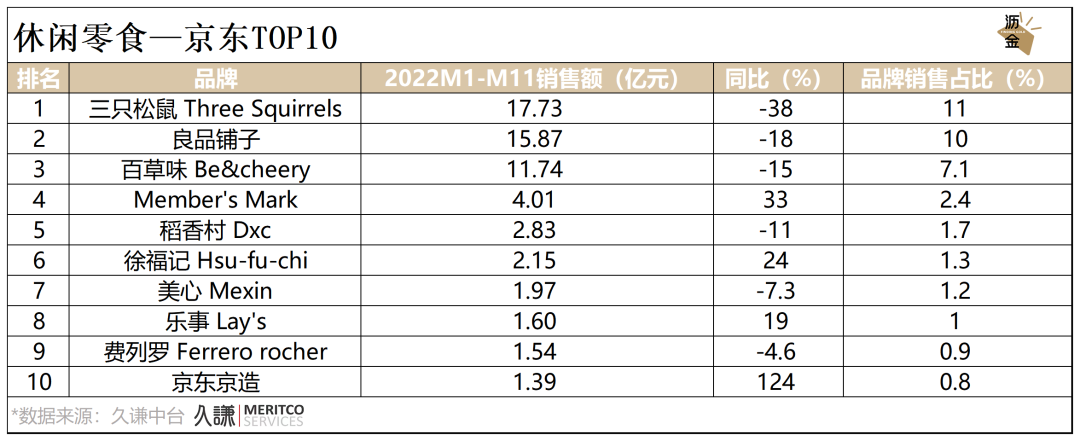

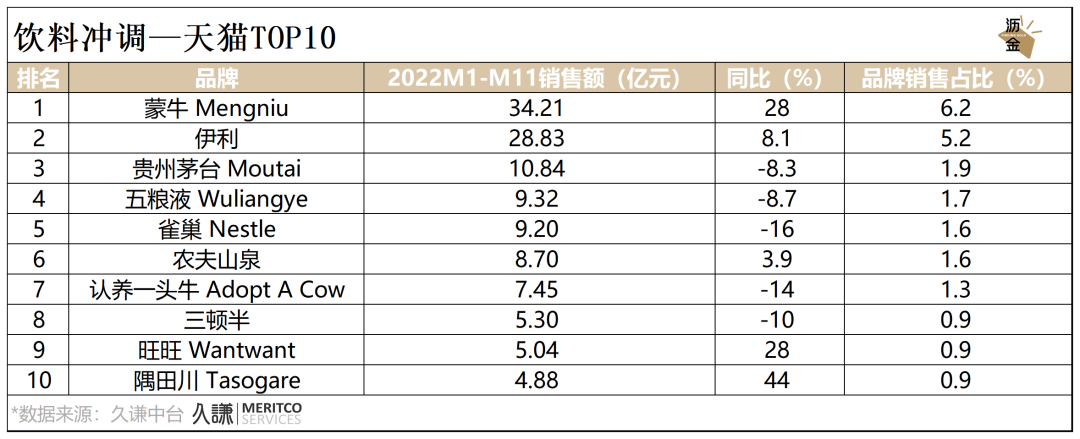

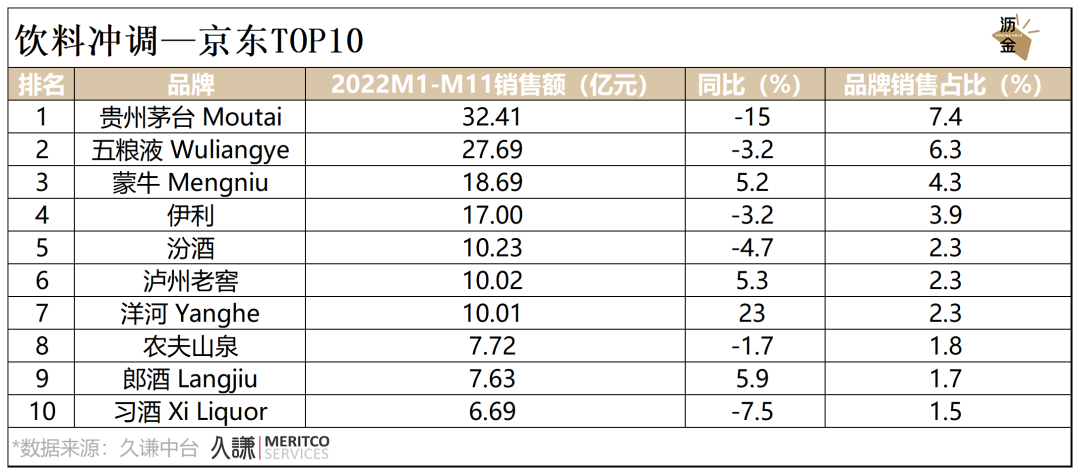

飲料沖調類目在2022年相對保持平穩,呈小幅下滑,合計同比增速-2.09%,其中天貓平台下滑幅度大於京東。

這可能是由於飲料的主要消費場景和渠道為線下,而線上普遍以囤貨形式為主,且疫情期間可樂等產品成為“硬通貨”,激發了部分特殊時段的消費需求。

飲料沖調2021年與2022年銷售額及同比

從品牌維度來看,天貓平台中,乳制品表現較佳,蒙牛、伊利分別排名第1、第2;隅田川發展勢頭良好,同比增長44%。

京東平台中,貴州茅台和五糧液排名前2,穩居酒類龍頭地位,但增速下降。

抖音平台中,貴州茅台、五糧液和伊利牢牢占據前3,品牌優勢明顯;認養一頭牛位於伊利之下,發展潛力大。

飲料沖調線上平台品牌年度排名

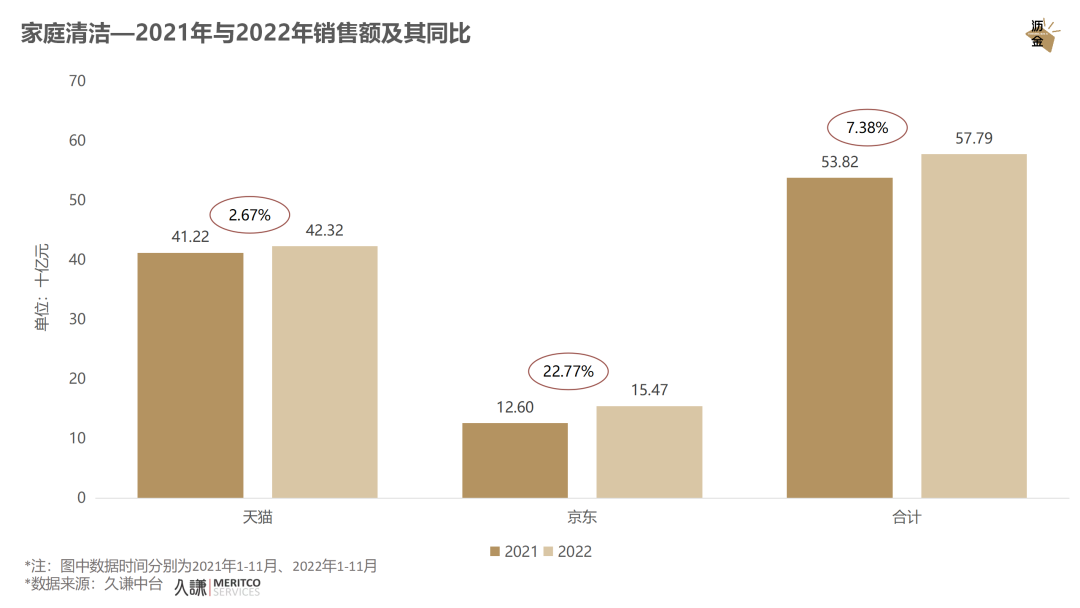

伴隨疫情反復,消費者對於家庭清潔方面的需求逐漸加大,家庭防疫、消毒等用品的消耗量不斷增加,帶動家庭清潔板塊的銷售額增長。

其中京東平台同比增長明顯,上漲了22.77%,這可能是由於京東曾經的基數較低,在疫情期間重點發力。

家庭清潔2021年與2022年銷售額及同比

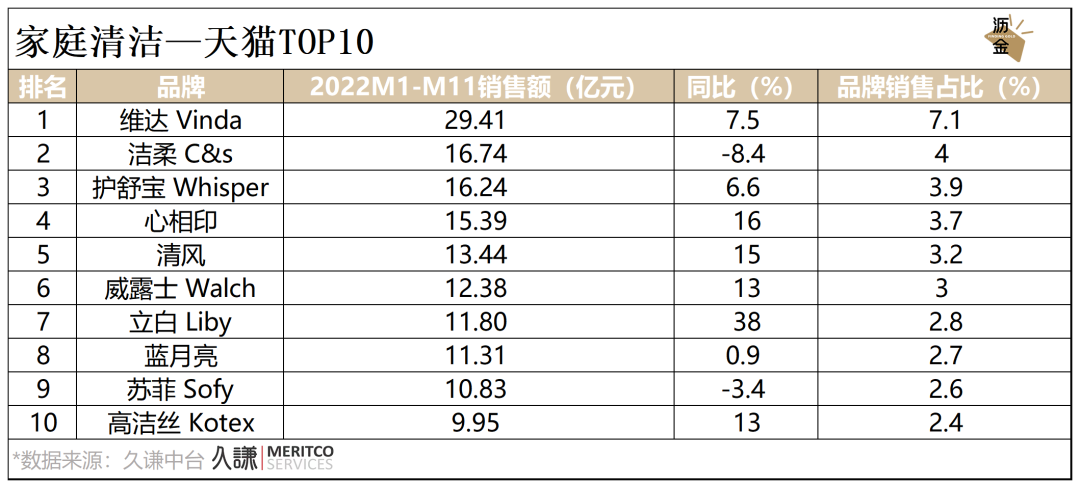

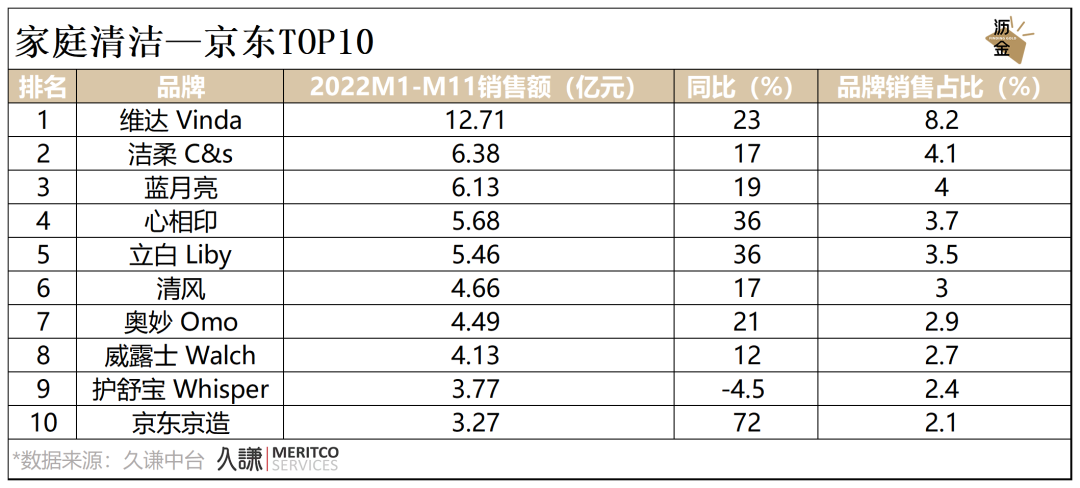

從品牌維度來看,天貓平台中,維達作為國民生活用紙領軍品牌,表現亮眼,榮登第1。潔柔和護舒寶緊隨其後,立白同比增速上漲明顯。

京東平台中,京東京造同比增速最快,躋身前10。維達和潔柔依舊處於銷售榜前2。

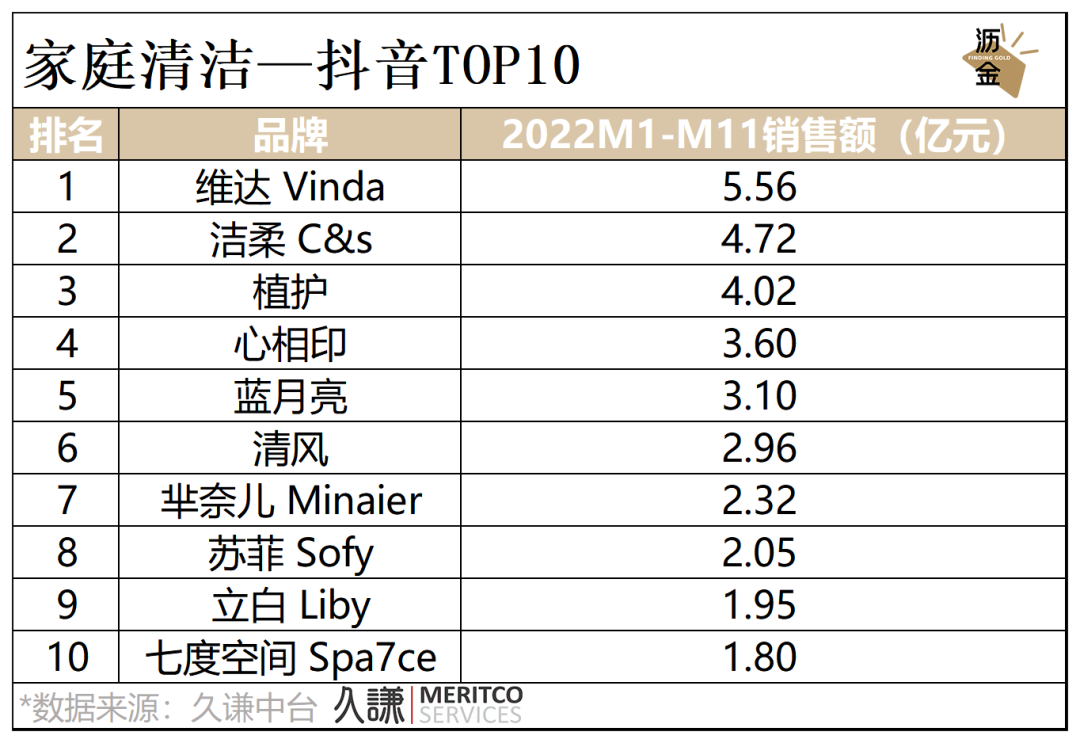

抖音平台中,維達和潔柔排名前2,植護由於店鋪直播和達人帶貨表現優異,排名第3。

家庭清潔線上平台品牌年度排名

受疫情影響,居家時間變長,家居生活場景的滲透率不斷提升,帶動宅家品類增長。

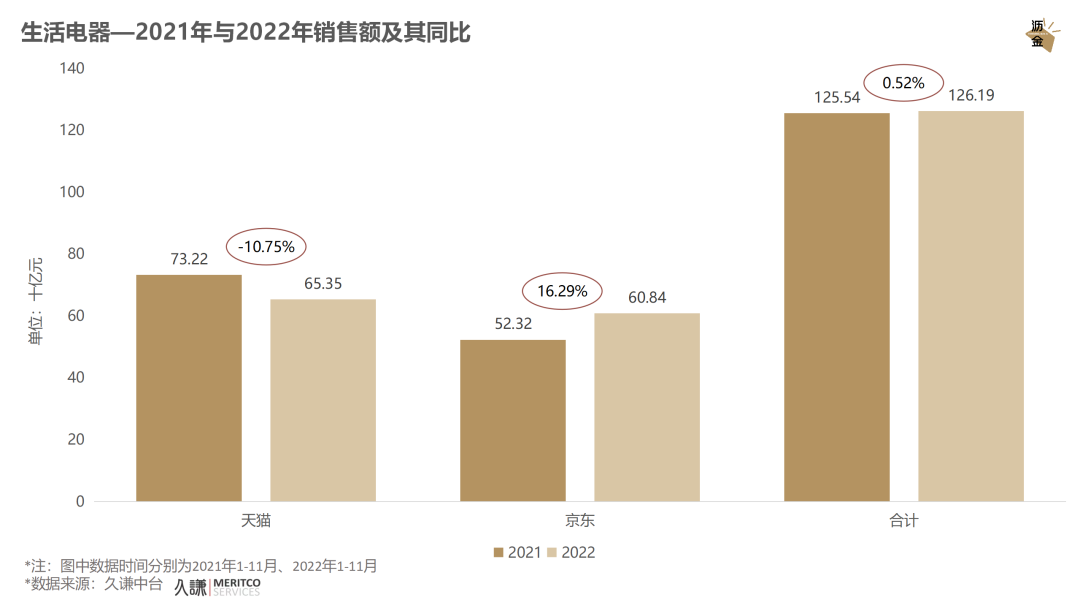

生活電器總體呈小幅度增長,其中京東平台增速明顯,達16.29%;但天貓平台卻呈現下滑趨勢。可以看出,消費者在京東購買生活電器的意願大大超過天貓平台。

生活電器2021年與2022年銷售額及同比

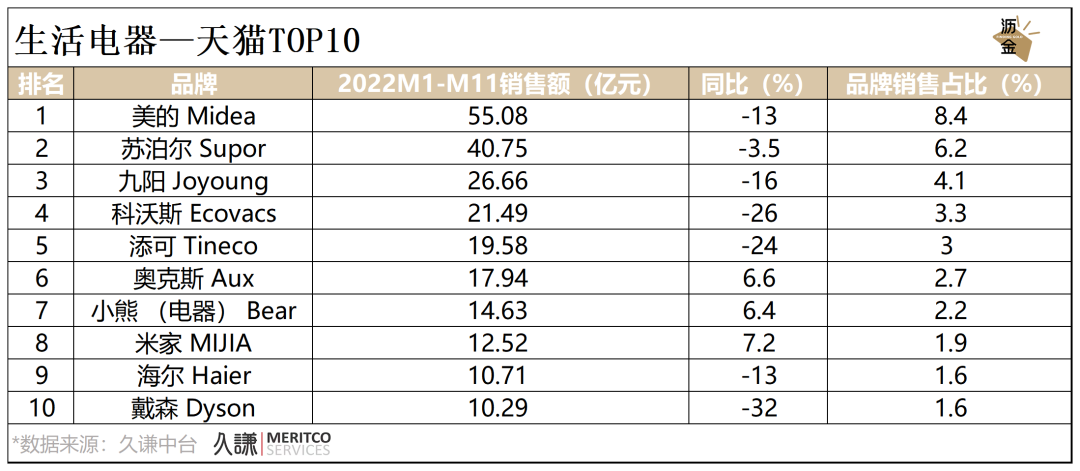

從品牌維度來看,天貓平台中,美的牢牢占據銷售榜首,但同比出現下滑;蘇泊爾和九陽分別排名第2、第3。

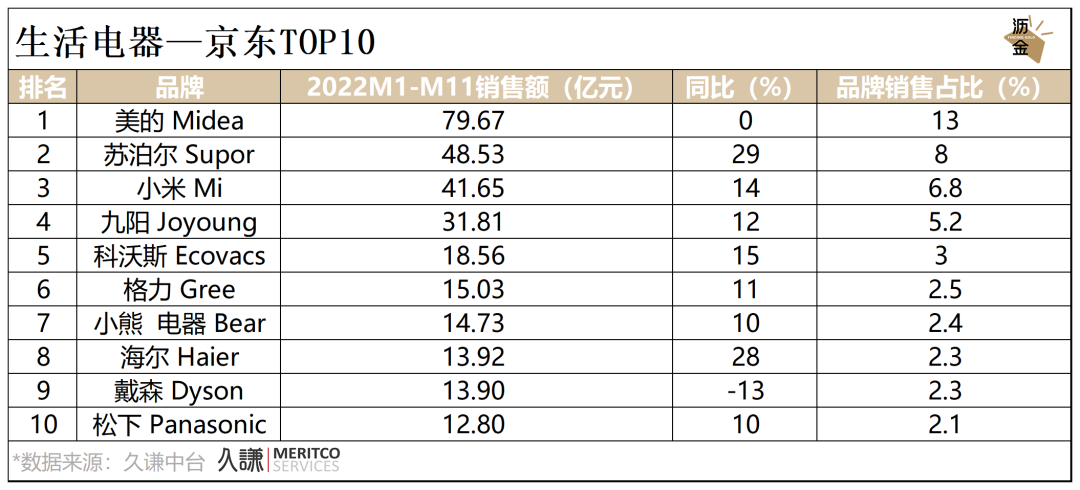

京東平台中,蘇泊爾同比上漲29%,但銷售占比與排名第1的美的仍有很大差距;國產品牌小熊、小米不斷發力,深挖消費痛點,銷售額持續增長。

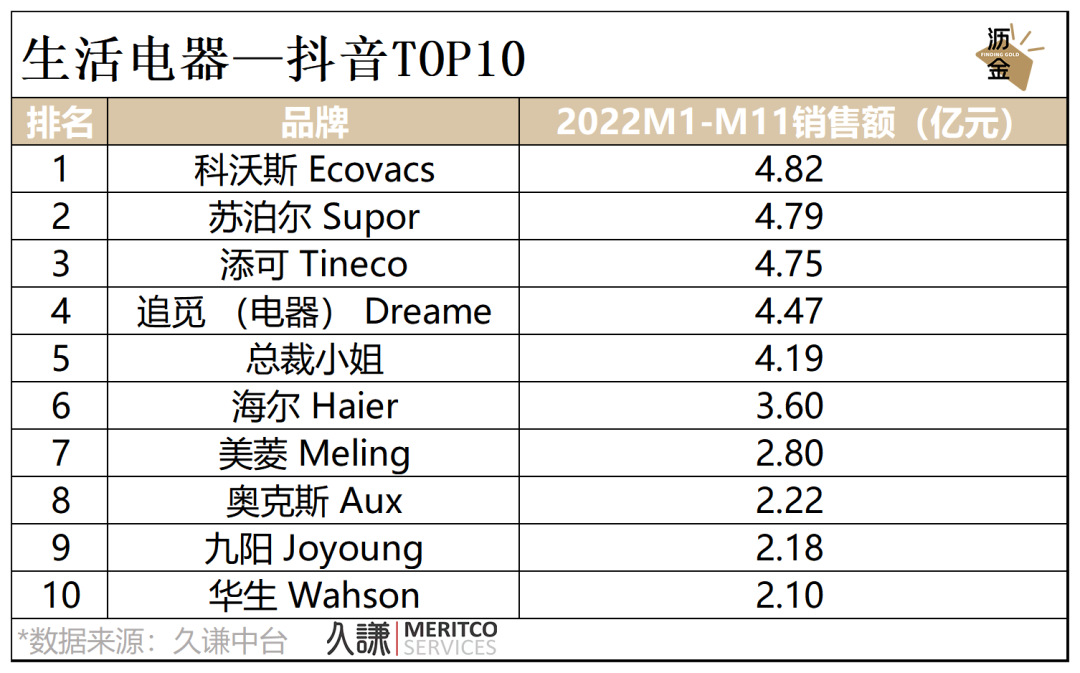

抖音平台中,科沃斯占據榜首,蘇泊爾和添可大有趕超之勢。

生活電器線上平台品牌年度排名

戶外裝備

疫情導致的爆發式出行及西方戶外模式普及影響,近三年我國戶外賽道增長迅猛,推動了戶外運動裝備產業的快速成長。

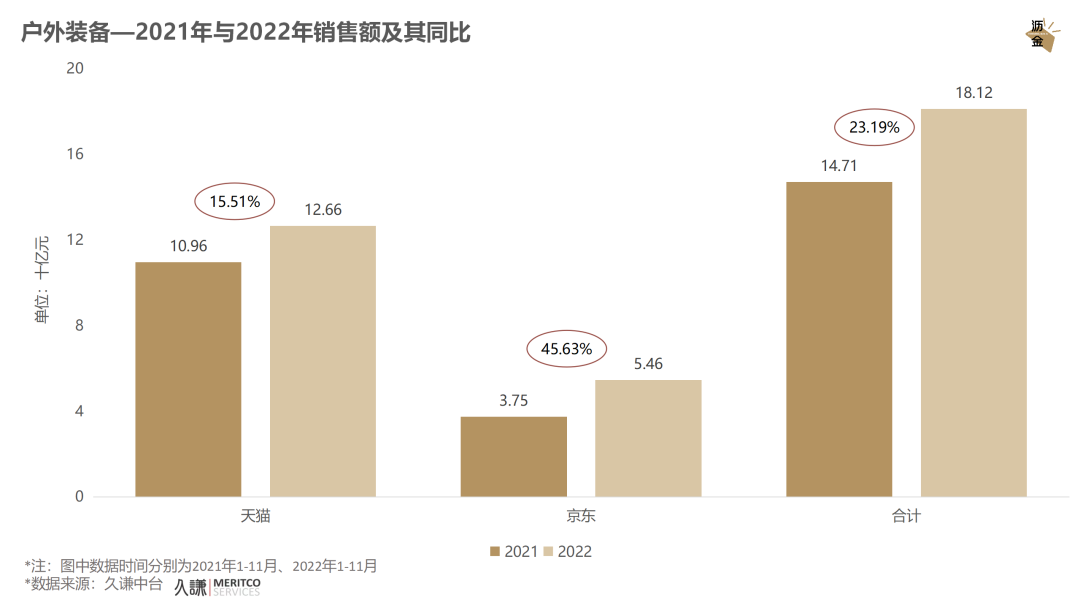

2022年,戶外裝備大盤銷售同比大幅增長,其中京東的上漲幅度約是天貓的3倍。

戶外裝備2021年與2022年銷售額及同比

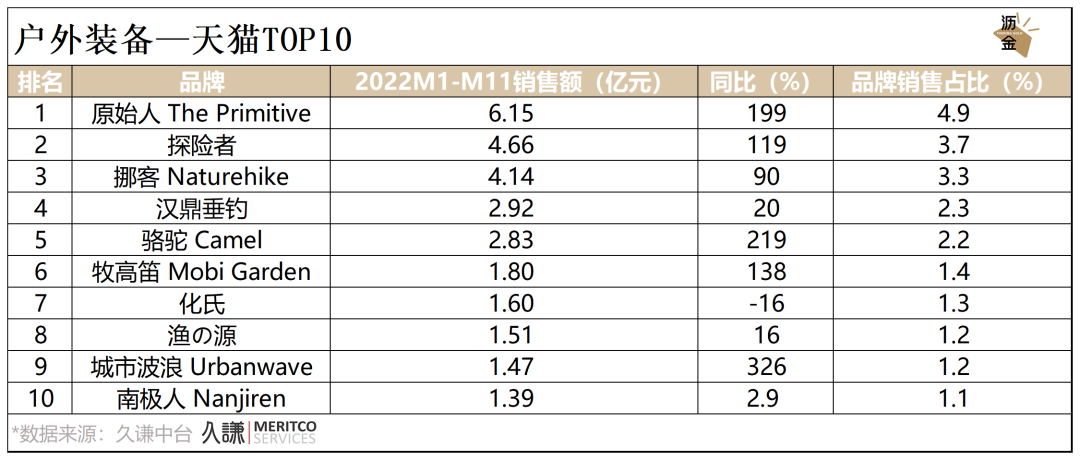

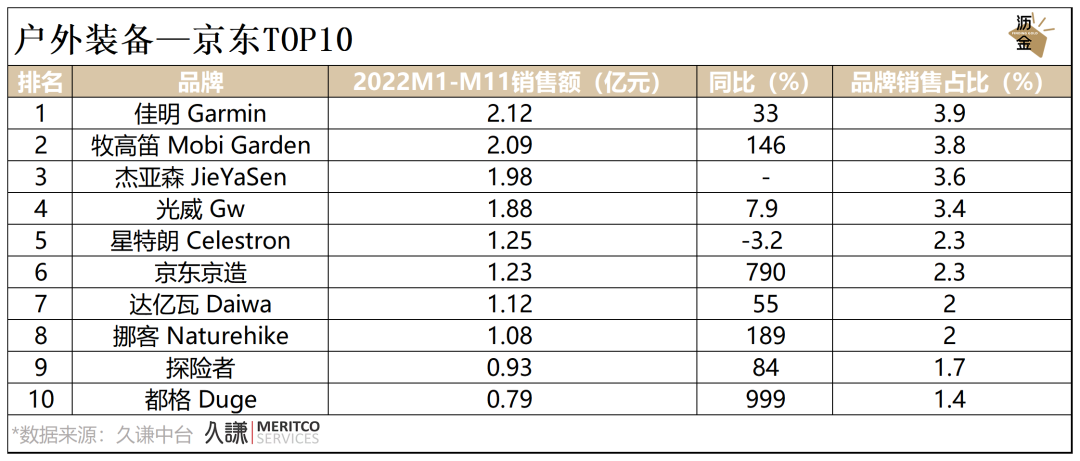

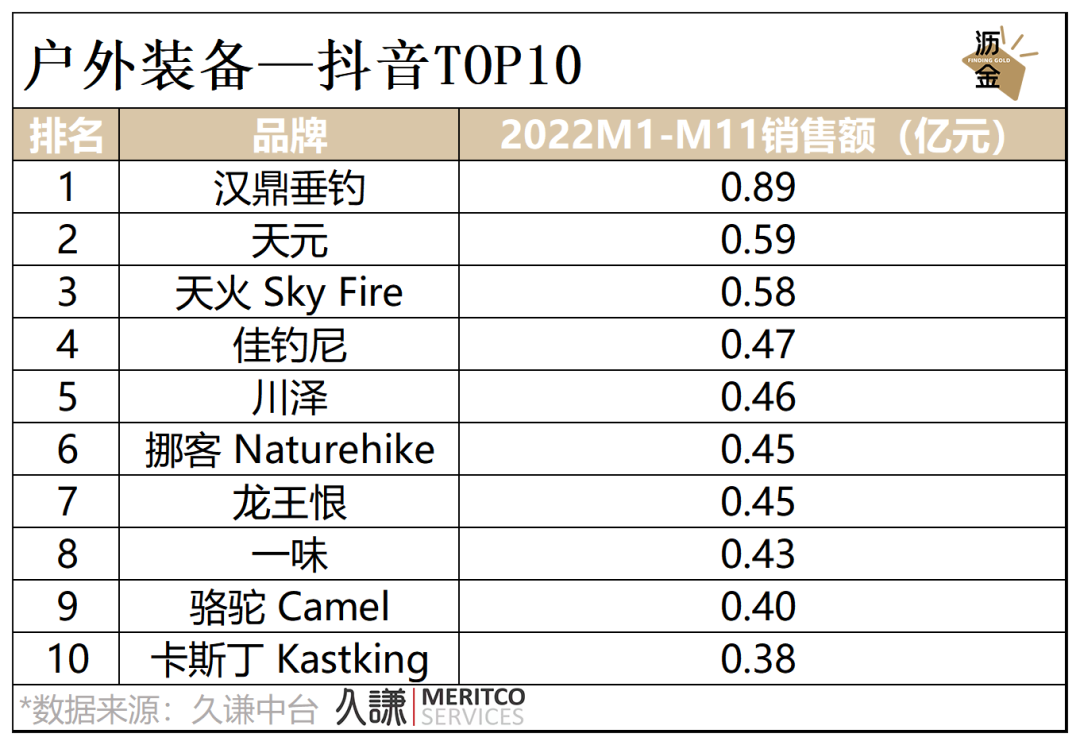

從品牌維度來看,戶外裝備主要布局天貓和京東平台,抖音表現較弱。且多數品牌銷售額較去年翻倍增長,競爭激烈,格局未定。

天貓平台中,城市波浪和駱駝品牌增速明顯,原始人占據銷售榜第1。

京東平台中,京東京造和都格呈爆發式增長,但佳明依舊憑借銷售額牢牢壓制,穩居第1。

抖音平台中,戶外裝備仍處於布局階段,整體銷售額不高,漢鼎垂釣和天元排名銷售榜前2。

戶外裝備線上平台品牌年度排名

彩妝香水

受疫情反復影響,消費者長時間居家,外出消費場景減少,美妝行業銷售額大幅下滑。

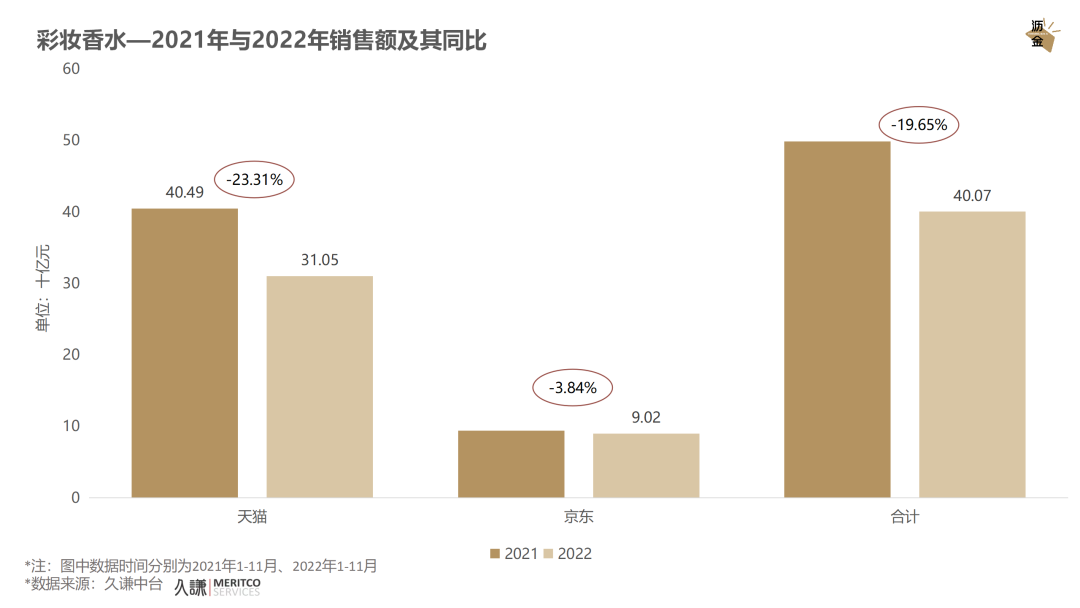

2022年,彩妝香水整體銷售預冷,大盤表現不佳。其中天貓同比增速下滑嚴重,下降了23.31%,京東呈小幅下滑。

彩妝香水2021年與2022年銷售額及同比

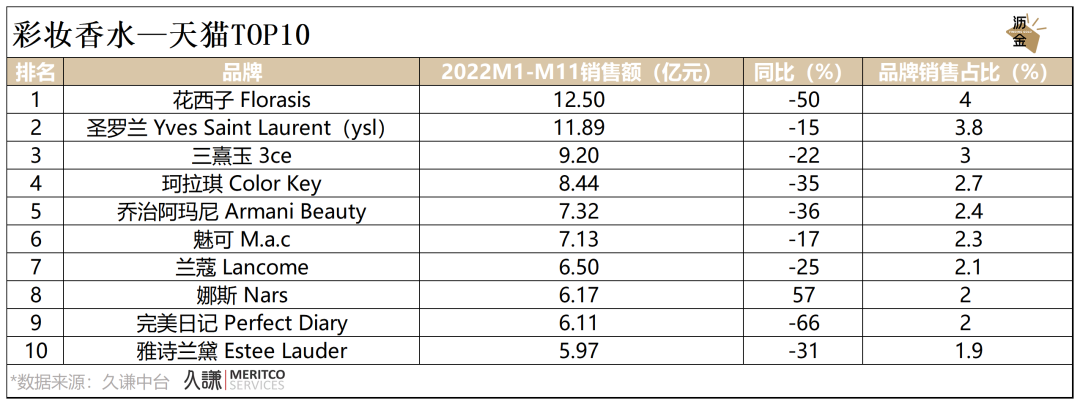

從品牌維度來看,天貓平台中,海外品牌占比大,花西子表現亮眼,以強大的研發能力和直播帶貨登頂銷售榜第1,但同比有所下降。

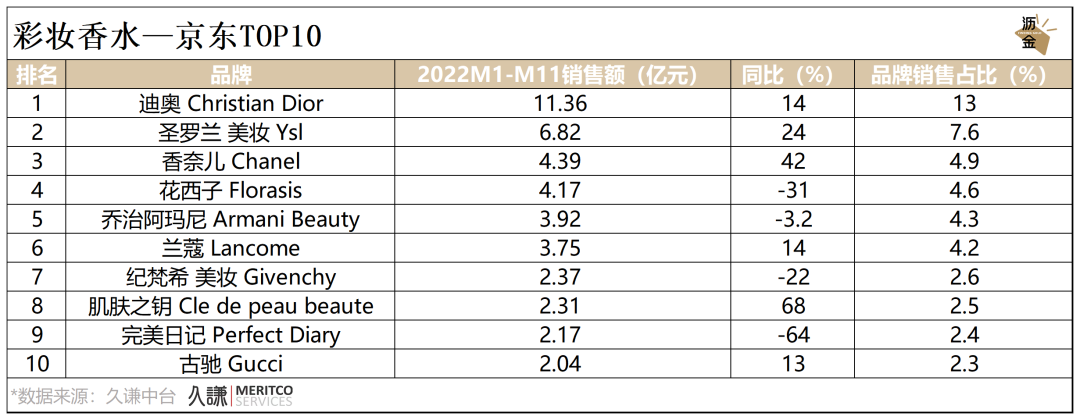

京東平台中,國產品牌占比小,迪奧占據第1,肌膚之鑰增速最快,向高端市場發展。

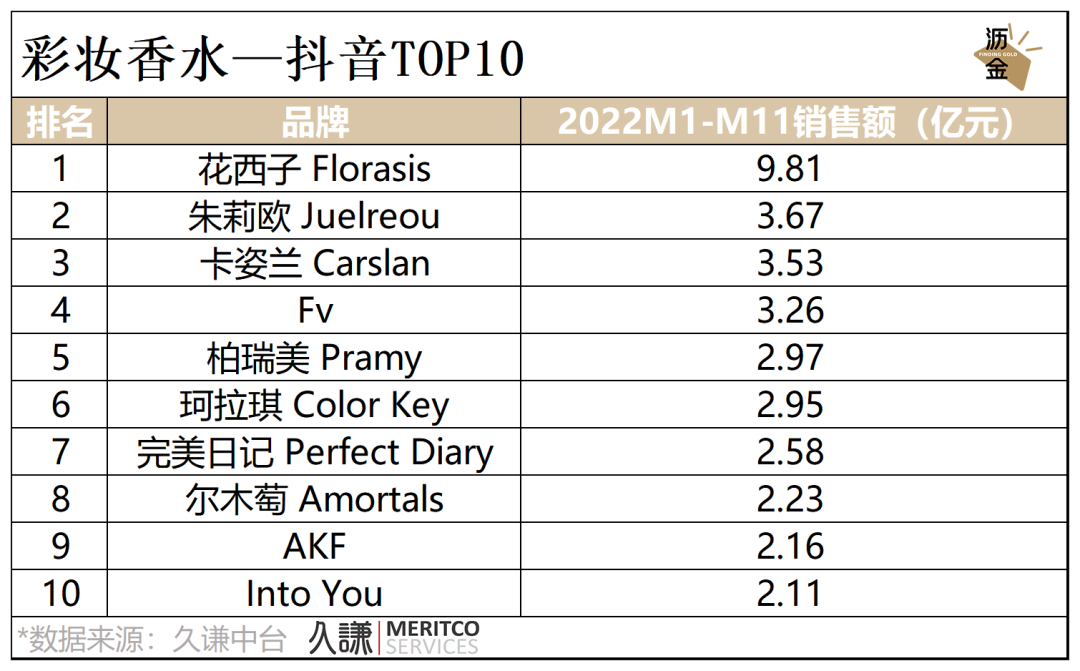

抖音平台中,花西子牢牢占據較大市場份額,朱莉歐和卡姿蘭雖占據銷售榜第2、第3,但與花西子仍存在很大差距。

彩妝線上平台品牌年度排名(向左滑動看京東與抖音)

個護清潔

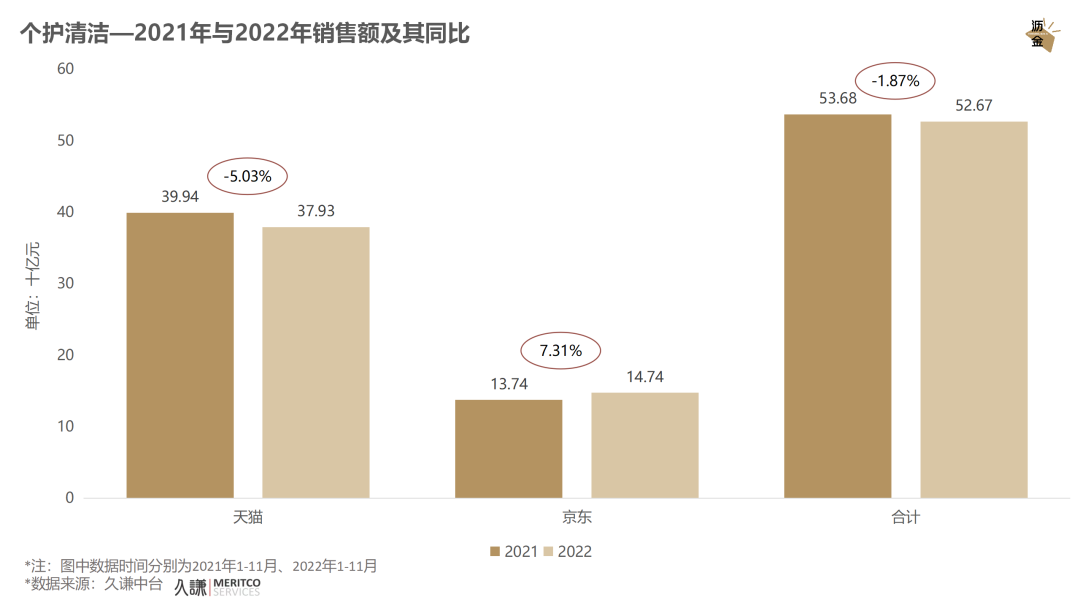

由於個護清潔屬於偏剛性需求,在居家場景滲透率上升情況下,整體大盤表現較為穩定,同比僅有小幅下滑。

在個護清潔類目中,天貓銷售遇冷,但京東因快遞優勢逆勢上漲,不斷搶占天貓市場份額。

個護清潔2021年與2022年銷售額及同比

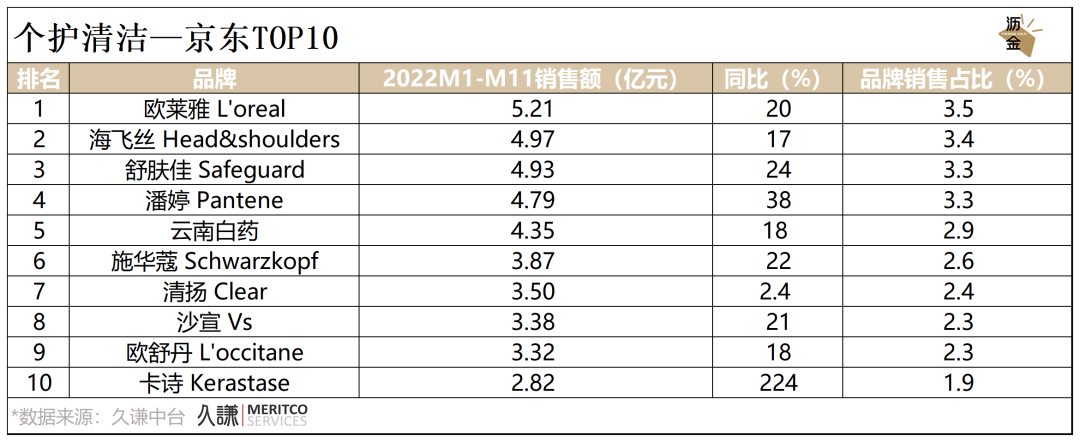

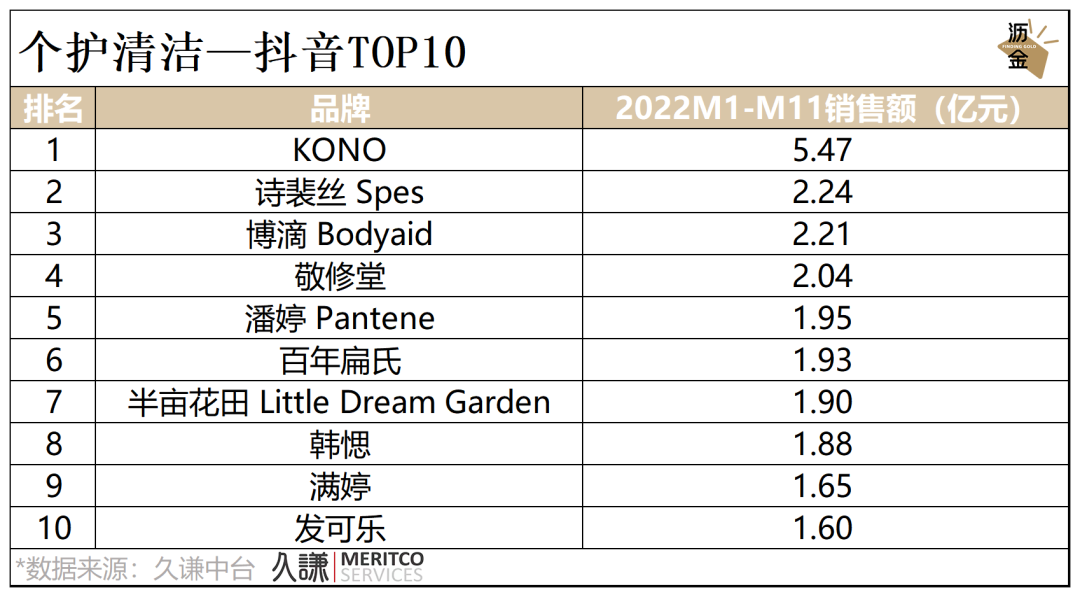

從品牌維度來看,頭部品牌多布局天貓和京東,國產品牌則首選抖音。

天貓平台中,歐萊雅位居榜首,卡詩表現突出,以質量優勢排名第2。

京東平台中,海飛絲和舒膚佳緊隨歐萊雅之後,大有趕超之勢;值得注意的是,卡詩呈爆發式增長,躋身前10。

抖音平台中,KONO、詩裴絲和博滴位於銷售榜前3。

個護清潔線上平台品牌年度排名

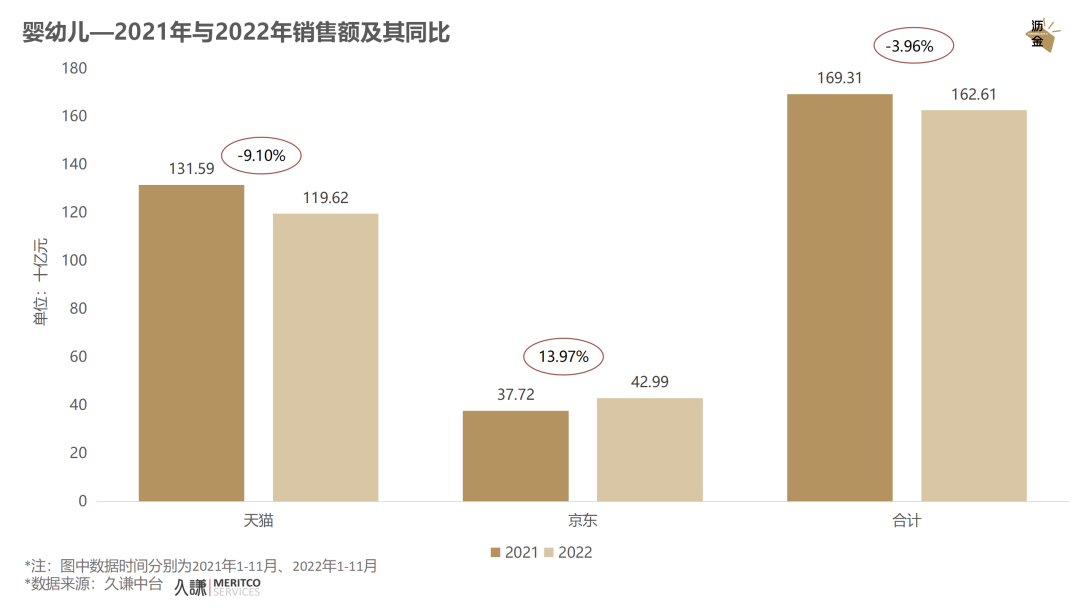

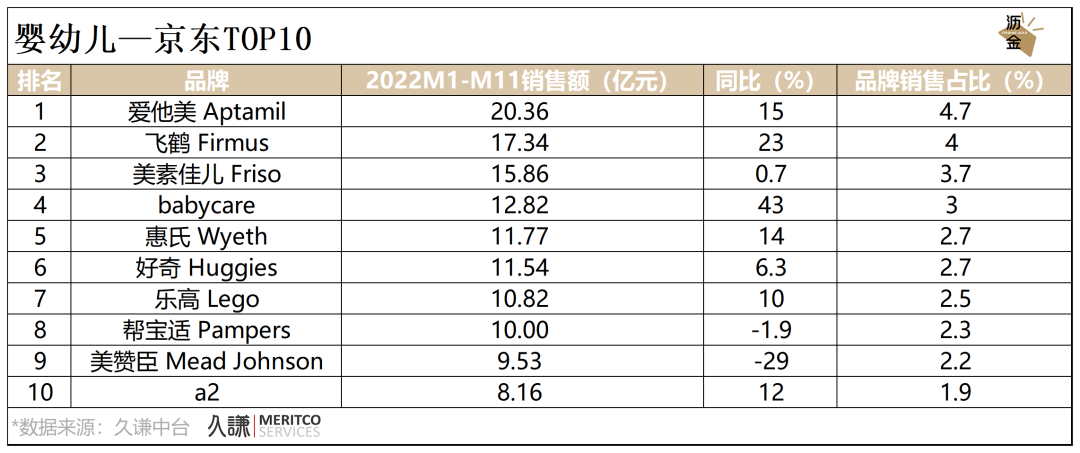

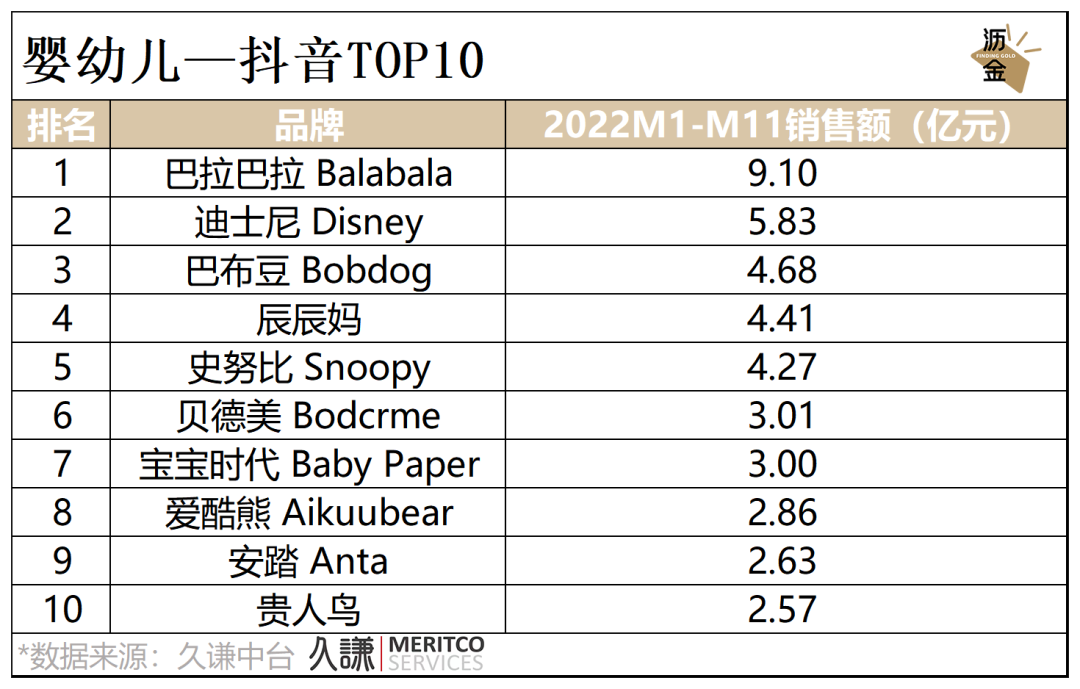

嬰幼兒板塊整體下跌,其中天貓平台下滑嚴重,但京東卻逆勢上漲。

嬰幼兒品類受疫情、原材料成本上升等影響,增速有所下降;在平台選擇上,京東以快遞優勢獲得銷售額高速增長,搶占了天貓的部分份額。

嬰幼兒2021年與2022年銷售額及同比

從品牌維度來看,天貓和京東銷售額占比較抖音大,品牌間競爭激烈。

天貓平台中,babycare、好奇位於銷售榜前2,愛他美增速較快,排名第3。

京東平台中,愛他美、飛鶴分別排名第1、第2,呈現高增長;國外巨頭美贊臣銷售下滑,有待後續調整銷售策略。

抖音平台中,巴拉巴拉榮登銷售榜第1,與排名第2、第3的迪士尼、巴布豆拉開較大差距。

嬰幼兒線上平台品牌年度排名

寵物

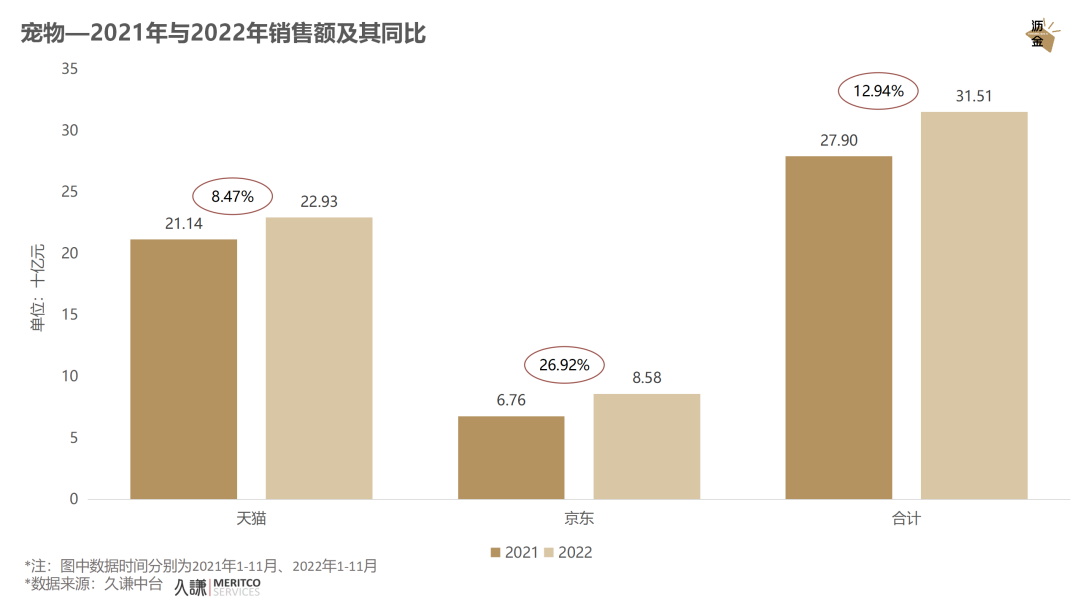

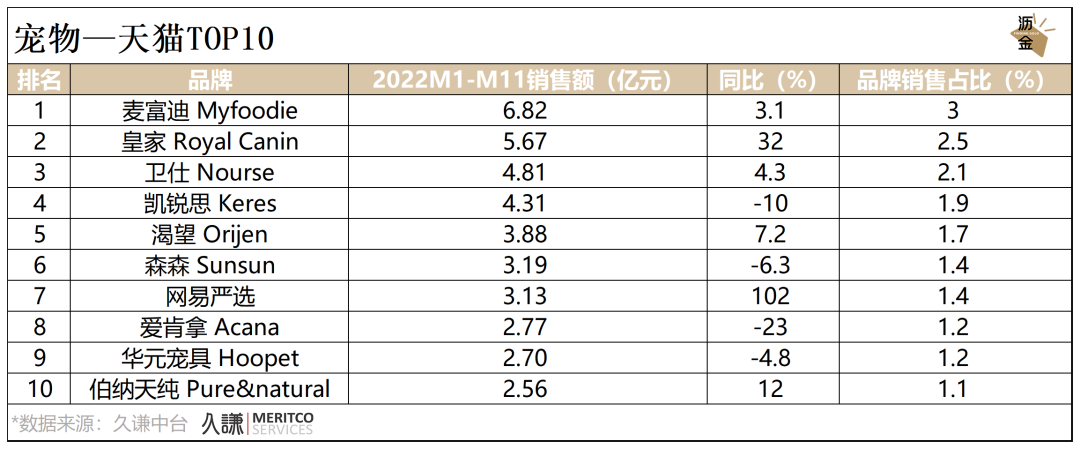

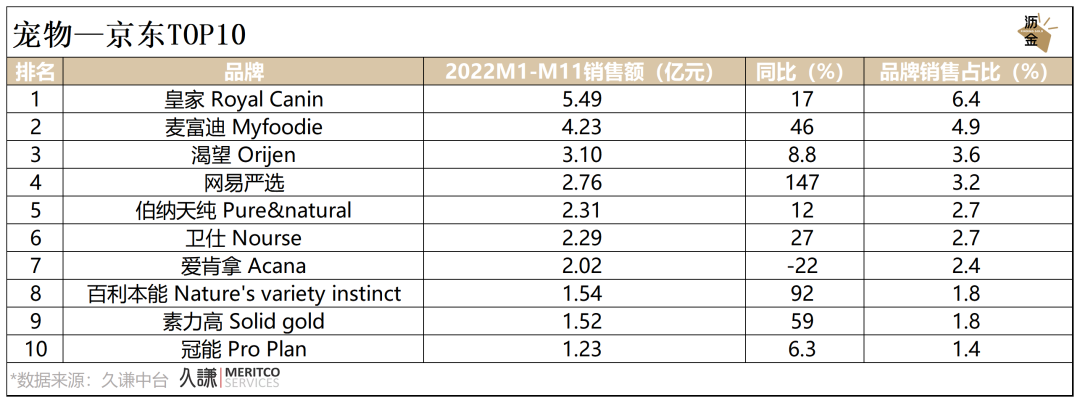

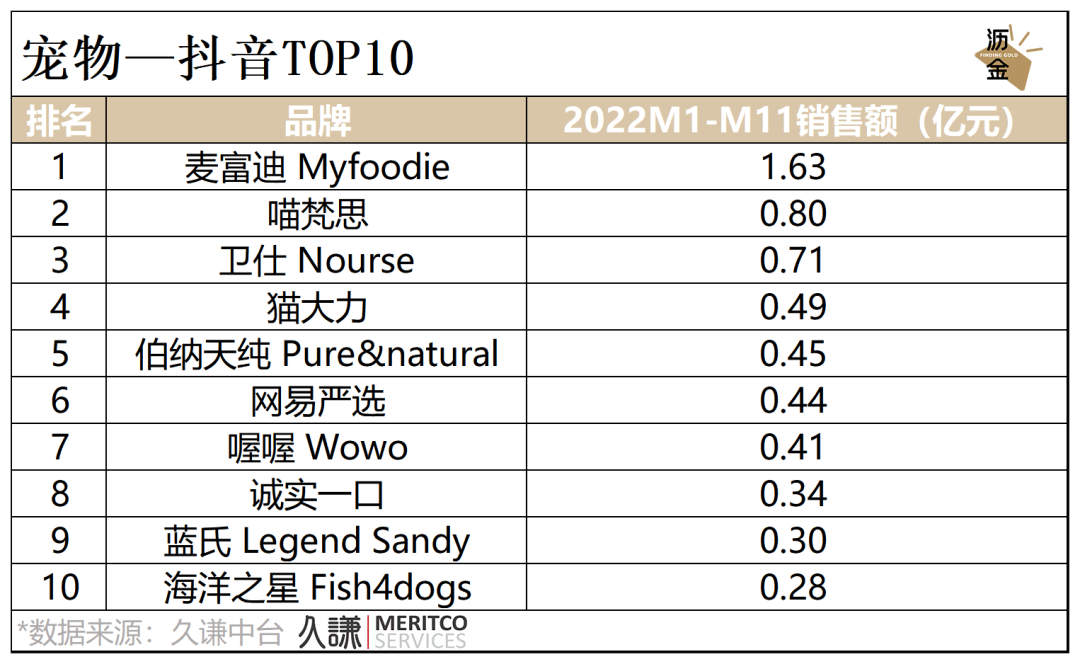

寵物用品是為數不多的上漲板塊,京東平台同比增速較快,遠高於天貓。

目前“它經濟”快速崛起,越來越多的年輕人踏上了養寵的道路,隨著年輕人養寵需求的升級,未來,寵物行業規模將進一步擴大。

寵物2021年與2022年銷售額及同比

從品牌維度來看,天貓和京東銷售額占比較大,抖音大盤表現較弱。

天貓平台中,麥富迪和皇家以性價比優勢穩居行業龍頭地位,同比有所增長;網易嚴選表現較好,深受消費者信任,呈爆發式增長;愛肯拿由於缺貨等原因銷量下降。

京東平台中,皇家位於麥富迪之上,榮登銷售榜第1;網易嚴選同樣呈高速增長,表現突出;百利本能、素力高增速較快,排名第8、第9。

抖音平台中,麥富迪排名第1,喵梵思和衛仕排名第2、第3,但銷售額與麥富迪存在較大差距。

寵物線上平台品牌年度排名

03

線下:

多行業下滑明顯,餐飲關店數量排名第一

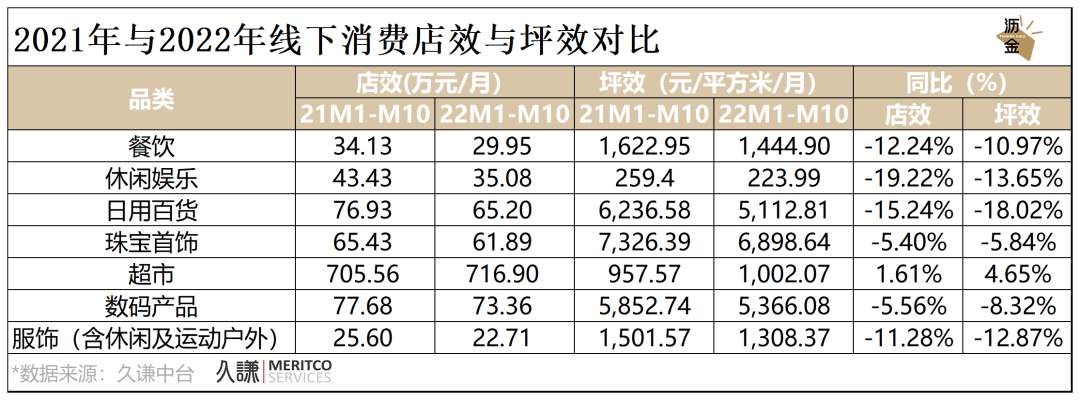

線下是從業者和消費者體感最明顯的業態。通過統計店效、坪效、開店量、萬店品牌數和閉店量,我們可以推測出企業的經營情況。

2022年,線下消費整體呈現下滑趨勢,其中餐飲、休閑百貨、日用百貨、珠寶首飾、數碼、服裝店等店效和坪效大幅下滑,只有保障民生的超市坪效和店效出現同比增長。

受疫情影響,線下實體負擔高額物業及人工成本,且營業時間普遍不穩定,企業承壓過重,銷售額大幅下滑。

2021年與2022年線下消費店效與坪效對比

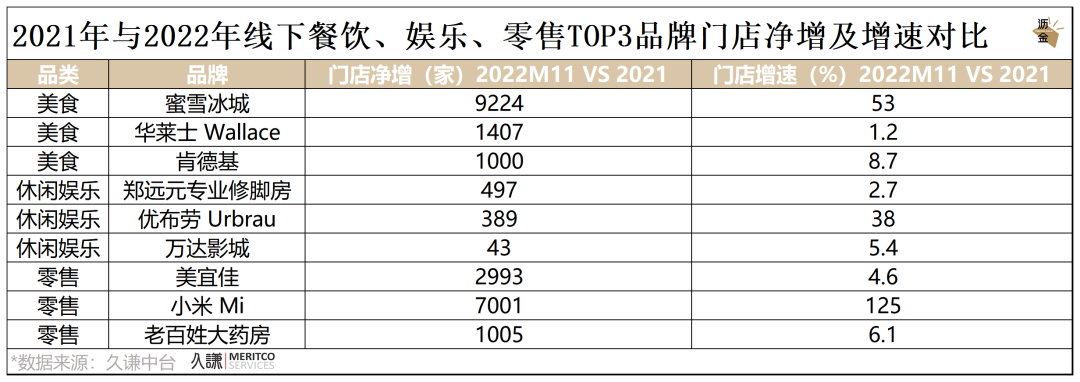

再來看看開店數量,這可以反映企業對於市場現狀的判斷及對於未來前景的預期。

美食餐飲、休閑娛樂和零售行業的開店數明顯下滑,僅一些大型連鎖品牌依舊維持高擴張模式。

其中餐飲門店凈增排名第1的是蜜雪冰城,其依靠下沉市場不斷擴大市場份額,門店增速高達53%;休閑娛樂業態門店凈增排名第1的是鄭遠元專業修腳房,其依靠加盟形式不斷拓店,同時也反映了消費者對於養生的需求與日俱增。

值得注意的是,老百姓大藥房在零售門店凈增排行第3名,這可能是受疫情影響,消費者加大了對於藥品、消毒用品、保健用品的需求。

線下餐飲、娛樂、零售TOP3門店凈增品牌及增速

再來看看連鎖巨頭的表現。超過一萬家店的品牌在新開店數上普遍呈現負增長,其中格力、海爾、美的、華為、vivo、正新同比大幅下降,各大品牌不斷通過關閉店鋪來縮減損失,僅小米和蜜雪冰城新開店鋪數持續增加。

隨著門店的快速擴張,蜜雪冰城於9月完成上市輔導工作,走上了上市之路;美宜佳以絕對規模優勢成為“中國便利店之王”;絕味坐擁萬店的同時,難以監管、品質下滑等問題也逐漸顯露,復購率及凈利潤不斷下降。

2022年萬店品牌分類目排行榜

再來看一個更嚴酷的數據,那就是閉店數,這直接反映了企業的生死情況。

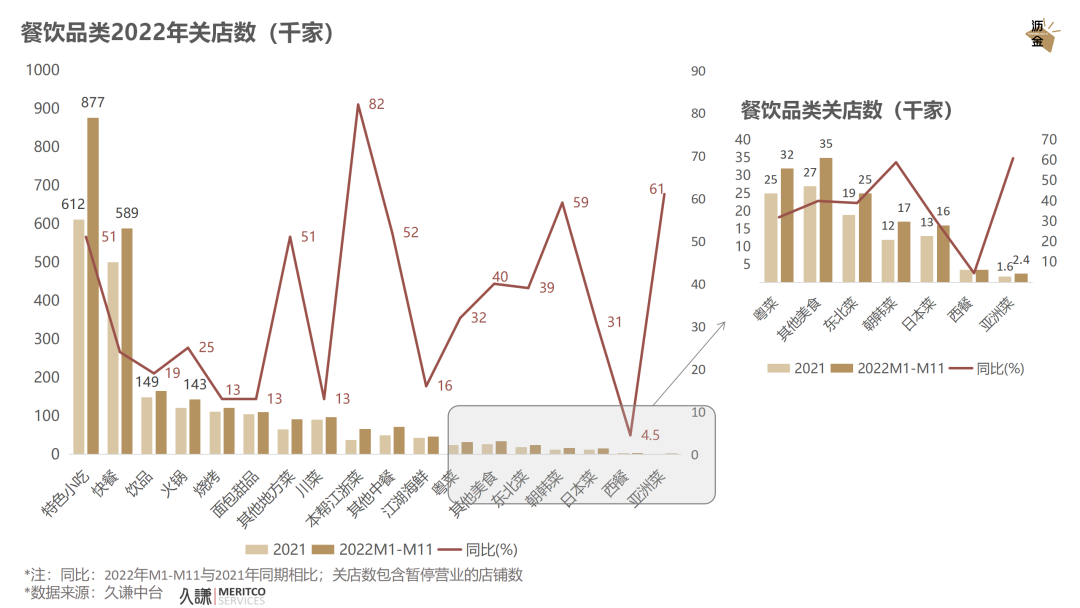

2022年,線下實體店鋪關閉數同比大幅增加,其中餐飲行業店鋪關閉數量最多,損失也最為嚴重。

2022年較2021年餐飲關店數同比

餐飲行業關店數量最多的業態為特色小吃,這是由於小吃業態普遍為個體戶、小門店經營,其風險承擔能力普遍較弱。

其次分別為快餐、飲品、火鍋,這可能是由於連鎖巨頭調整至緊縮的經營政策,大範圍閉店導致。而本幫江浙菜的關店數同比最高,可能是由於基數少、抗壓能力低導致。

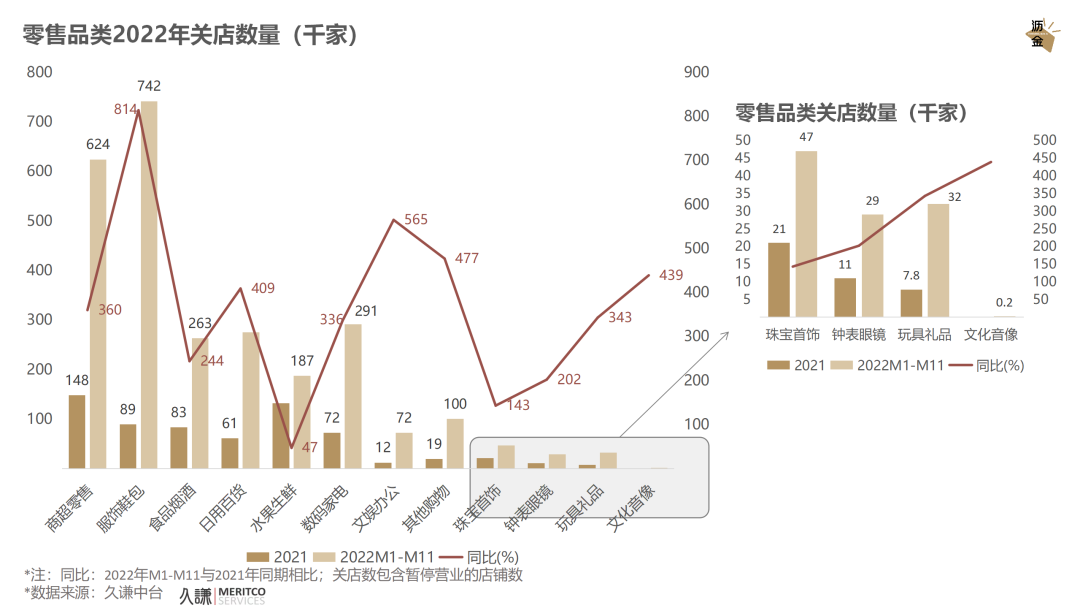

在零售行業中,所有品類都遭受到不同程度的損失,其中商超零售和服飾鞋包的關店數量增幅最大,受影響較為嚴重。

截止2022年11月,商超零售的店鋪關閉數為62.4萬家,同比增長360%;服飾鞋包的關閉店鋪數為74.2萬家,同比增長814%。

2022年較2021年零售關店數同比

休閑娛樂行業受疫情影響最為嚴重,由於停業時間普遍過長,各項業態的關店數均大幅增長。

其中,按摩洗浴關閉店鋪數為13.2萬家,同比增長362%;桌遊團建關閉店鋪數為4.1萬家,同比增長495%,行業承壓嚴重。

2022年較2021年休閑娛樂關店數同比

瀝金展望

2022年無疑是值得銘記的一年。

疫情的反復沖擊,短暫改變了消費格局。消費者無論消費意願還是消費能力均有所下滑;從業者的產能、效率也大幅下降,消費全渠道頹勢明顯。

然而,伴隨政策的逐步優化,人們的消費預期回升,消費市場也將迎來復蘇。

預計2023年上半年,消費將逐步回升。其中一二線城市的反彈速度更快,目前在北京等北方城市,線下業態已回歸正軌。

至於三四線城市,或將在2023年Q1遭受疫情沖擊,其消費市場將迎來小幅波動,但未來表現整體可期。

在人民幣進入強周期,美元逐漸走弱的背景下,預計2023年Q2,消費出海業務將迎來爆發,目的地主要為東南亞、歐洲等新興市場。

展望2023年,整個消費市場將在波動中緩慢修復,在困境中堅定成長。

瀝金也將一直伴隨各位創業者、機構、行業相關方、個體,披沙瀝金、砥礪前行。

*梁昕月、朱意成對本文亦有貢獻